※当記事はアフィリエイト広告を含みます。

土地や建物を所有している人は毎年「固定資産税」を納めなければなりません。

住んでいる土地や家に固定資産税がかかることはもちろんのこと、空家の場合も例外なく、所有者は固定資産税を支払う義務があります。

この記事では、空き家の固定資産税についての基礎知識を計算例を含めて解説します。また、空き家の固定資産税を軽減する方法についても詳しく紹介いたします。

空き家の固定資産税に関する基礎知識

はじめに、空き家の固定資産税の特例や税金の額について紹介します。

空き家でも住宅用地の特例が適用される

固定資産税には「住宅用地の特例」という制度があり、「人が住むことを目的にした住宅を建てるために利用する土地の固定資産税が軽減される」という仕組みがあります。

空き家であってもこの住宅用地の特例の対象となり、土地の税金が軽減されます。

| 区分 | 固定資産税 | 都市計画税 |

|---|---|---|

| 小規模住宅用地(面積が200平方メートル以下の部分) | 6分の1 | 3分の1 |

| 一般住宅用地(面積が200平方メートルを超える部分) | 3分の1 | 3分の2 |

200平方メートル以下の部分(小規模住宅用地)であれば、固定資産税が1/6、都市計画税があるエリアであれば都市計画税が1/3となります。

200平方メートルを超える部分(一般模住宅用地)は、固定資産税が1/3、都市計画税が2/3に軽減されます。

都市計画税の支払い方法は固定資産税と同じです。税金がかかるかどうかは、その場所が「都市計画区域内か否か」で判断できます。また、公課証明や評価証明、固定資産税課に問い合わせすることでも確認できます。

解体すると土地の税額が高くなる

使っていない空き家にかかる税金がもったいないと感じる人も多いのではないでしょうか。

空き家を解体してしまえば、固定資産税のうち建物部分がかからなくなります。このため、税金の節約を狙って、空き家の解体を検討する人もいるでしょう。

このときに注意が必要なのが、空き家を解体し土地を更地にすると「住宅用地の特例」の対象外となってしまう点です。

ご紹介したように、空き家であっても土地の税金は住宅用地の特例が適用されています。

空き家を解体してしまう場合、住宅用地ではなくなりますので、土地部分の税金(固定資産税+都市計画税)の軽減がなくなり、税額が高くなることに注意が必要です。

建物に対する固定資産税や都市計画税がなくなっても土地部分の税額が高くなることにより、税額を軽減する効果はないと考えてよいです。

空き家を放置すると税額が高くなる可能性がある

ご紹介したように、空き家であっても「住宅用地の特例」の対象となりますが、自治体から「特定空き家」に認定されてしまうと、特例から除外され土地部分の税額が高くなる可能性があります。

日本では、総住宅数における空き家の比率が年々上昇しており、社会問題になっています。

今後、人口が減っていく日本ではさらに空き家が増加すると予想されており、対策として平成27年に「空家対策特別措置法」が施行されました。

この法律のもと、各自治体から「特定空き家」と判断された場合、住宅用地の特例から除外され、固定資産税や都市計画税の優遇措置を受けることができなくなるのです。

他にも、罰金がかかったり、行政代執行により危ない建物を勝手に壊されたりしてしまうことがあります。

特定空き家に判断されてしまう基準は

特定空き家とは、どのような空き家を指すのでしょうか。ここでは特定空き家の基準について簡単に紹介します。

特定空き家の基準は以下のとおりです。

- 破損が酷く倒壊の恐れ場ある場合…経年劣化によって破損が進み、建物や看板、屋根部分なども含めて倒壊の恐れがある状態

- 衛生的に問題がある場合…ゴミなどの放置による悪臭などが確認される状態

- 街の景観を損なっている場合…適切な管理が行われていないことにより、植物の繁殖、落書き、ゴミ等2より景観を損なっている状態

- 生活環境の保全に問題がある場合…動物が住み着いている、落雪等の危険、不審者の侵入など、周囲の生活環境の保全に悪影響がある状態 など

空き家があることにより、土地の税金面で優遇を受けることが可能です。

しかし、空き家を保有し続けるのであれば、特定空き家の状態に陥らないよう、しっかりとした管理や積極的な活用を考えていかなくてはなりません。

課税標準額が低いと課税されない

不動産に課税される固定資産税の金額は、「固定資産税課税標準額」に基づいて決定されます。

課税標準額は各自治体によって1つ1つ決定されますが、土地の場合は30万円、建物の場合は20万円に満たない場合には、固定資産税が課税されない仕組みになっています。

免税点はこのとおりです。

- 土地=30万円

- 建物=20万円

課税標準額の金額が免税点に満たない場合は、固定資産税が課税されず、とくに申請などを行う必要もありません。

空き家のある土地の固定資産税を計算する方法

空き家がある土地の固定資産税の計算は、住宅用地の特例により土地の面積によって異なります。

ここでは、小規模住宅用地と一般住宅用地、さらに空き家を解体した場合の土地部分の固定資産税の計算式を紹介します。

小規模住宅用地(土地の面積が200平方メートル以内の部分)

小規模住宅用地とは、土地の面積が200平方メートル以下の土地を指します。

また、総面積が200平方メートル以上の土地であっても、その内の200平方メートルまでは小規模住宅用地として扱います。

計算式は次の通りです。

- 計算式: 固定資産税=課税評価額×1/6×1.4%

課税評価額に住宅用地の特例による軽減分の1/6と税率(1.4%)をかけることで求めます。

一般住宅用地(土地の面積が200平方メートルを超える部分)

一般住宅用地は、土地の面積が200平方メートルを超える部分の土地を指します。

例えば、総面積が500平方メートルの土地の場合、その内の200平方メートルまでは小規模住宅用地とし、残りの300平方メートルを一般住宅用地として計算します。

200平方メートル以上の土地の固定資産税の計算式は次の通りです。

- 固定資産税=200平方メートル以内の固定資産税+200平方メートルを超える部分の課税評価額×1/3×1.4

200平方メートル以内の固定資産税は、先にご紹介した小規模住宅用地の計算式を当てはめて計算します。200平方メートルを超える部分は、課税評価額に1/3と1.4%の税率をかけて求めます。

空き家を解体した場合

空き家を解体した場合、住宅用地の特例は適用されません。この場合、固定資産税はどのように計算するのでしょうか。

基本の計算式は次の通りです。課税評価額に税率1.4%をかけることで求めます。

- 計算式 : 固定資産税=課税評価額×1.4%

ここでポイントなのが、課税評価額の求め方です。

まず、土地の区分が住宅用地から非住宅用地(商業地等)に変わります。商業地等と括弧書きがあるように、非住宅用地には、何も建っていない更地だけではなく、オフィスビルや店舗、工場がある土地なども含まれます。

非住宅用地の場合、課税評価額は負担水準に基づき、「負担調整」という仕組みがあります。負担水準とは、その土地の課税評価額が固定資産税評価額と比較してどの程度の水準にあるかを示すもので、%で表します。具体的な計算式は次の通りです。

- 負担水準=前年度の課税標準額 ÷ 今年度の固定資産税評価額×100

負担水準によって、固定資産税の負担調整は次のようになります。右端に、負担調整を考慮した具体的な計算式もご紹介しています。

| 負担水準 | 固定資産税の負担調整 | 計算式 |

|---|---|---|

| 70%超 | 今年の固定資産税評価額の70%相当額を課税標準として計算した額が税額となる | 今年の固定資産税評価額×70%×1.4% |

| 60%以上~70%以下 | 前年度の税額が据え置かれる | 前年度の課税標準額×1.4% |

| 60%未満 | 前年度課税標準額+固定資産税評価額×5% | (前年度課税標準額+固定資産税評価額×5%)×1.4% |

このように空き家を解体して更地にした場合、負担調整の考え方により税額の計算式が異なります。

更地にした場合の計算はやや複雑で、住宅用地の特例の適用がなくなったことにより、単純に固定資産税が6倍または3倍になるというわけではありません。

空き家のある土地の固定資産税の計算例

ここでは、具体的な固定資産税の計算例を紹介します。空き家がある土地の固定資産税の計算と、住宅用地の特例が使えない特定空き家のある土地の固定資産税の計算を紹介します。

なお、どちらも土地の今年の固定資産税評価額は1,200万円とし、建物部分の固定資産税、土地・建物の都市計画税の計算は省略します。

固定資産税評価額1,200万円の空き家のある土地の場合

土地は200平方メートル以下の小規模住宅用地だと仮定した場合、計算式は次のようになります。

- 計算式: 固定資産税=課税評価額×1/6×1.4%

住宅用地の場合、課税評価額は固定資産税評価額がそのまま当てはまります。計算式に数字を当てはめると次のようになります。

- 1,200万円×1/6=200万円

- 200万円×1.4%=2.8万円(固定資産税額)

家屋に人が住んでいない空き家であっても、一般的な空き家であれば住宅用地の特例が適用されるため税額が1/6へ軽減されます。

固定資産税評価額1,200万円の特定空き家のある土地の場合

特定空き家の場合、土地の固定資産税の計算では住宅用地の特例が適用されません。このときの固定資産税の計算では、「非住宅用地の負担調整」を考慮して計算を行う必要があります。

今回は、負担水準70%以上とし、計算式は次のようになります。

- 計算式: 固定資産税=今年の固定資産税評価額×70%×1.4%

計算式に数字を当てはめると次のようになります。

- 1,200万円×70%=840万円、

- 840万円×1.4%=11.76万円(固定資産税額)

空き家の固定資産税の納付について

固定資産税は、不動産を所有している限り毎年支払いが発生するものです。ここでは固定資産税の納付の仕方について簡単に紹介します。

また、万が一支払いが滞ってしまった場合にはどうなるのかについても解説します。

納税通知書に添付の納付書で納税ができる

固定資産税は、その年の1月1日時点の所有者に課税されます。

毎年4~6月ごろに所有者あてに送付される納税通知書には納付書が添付されています。

納付書を使うことで、自治体の窓口、郵便局や金融機関の窓口にて税金を納めることが可能です。コンビニでの納付が可能な場合もあります。

その他、自治体によっては口座振替やクレジットカード、ペイジーでの支払いも可能です。

固定資産税の支払いは一括払い、または年4回の分割払いが一般的です。自治体が指定した納期までに納めましょう。

また、土地の所有者が亡くなった場合や施設に入っているなどで納税が困難な場合、自治体に「現所有申告書」または「代表者変更届」という書類を申請することで、納税者の変更を行うことができます。

ただし、これはあくまで納税義務者の変更手続きであり、所有者の変更ではないため、相続等が発生している場合には速やかに登記を行いましょう。

「現所有申告書」または「代表者変更届」は固定資産税課に申請をします。また、委任状があれば代理人でも受理してくれます。自治体によっても必要書類は変わってくるかと思います。

払わない場合はどうなるのか

固定資産税を滞納してしまうと、最終的には対象の固定資産(土地や家屋)等が差し押さえられ、公売にかけられます。公売とは、自治体が税金の回収のために差し押さえた資産を売却、換金することです。

何らかの理由で固定資産税の支払いが滞ってしまった場合には、早い段階で市町村に相談することをおすすめします。

滞納していても相談にいかない場合、督促状が送付されます。

督促状を発送した日から10日以内に納付しない場合、滞納者の財産を差し押さえなければならない、という法律があります。督促状の発送から10日以降はいつ財産を差し押さえられてしまうかわからない状態となるのです。

支払いを行わずに放置を続けると、銀行預金や給与、対象の固定資産などが差し押さえられて公売にかけられるという流れになります。

空き家の固定資産税の負担を減らすには

不動産を相続した場合、自分がその家屋や土地で暮らしていなくても、毎年税金を納めなくてはなりません。また、特定空き家に認定されないようにするためには、固定資産税とは別に管理や修理の費用も必要となります。

空き家とその土地の固定資産税や維持経費の負担を減らしたい場合、次の3つの方法があります。

- 空き家と土地の売却

- 空き家に住む

- 空き家を賃貸に出す

空き家を売却する

売却できる空き家であれば、売却してしまうことで翌年以降の固定資産税や経費はかかりません。

不動産を売却した際に譲渡所得が発生すれば、譲渡所得部分に税金が課せられます。

このとき、「空き家の譲渡所得の3,000万円控除」を利用することで、譲渡所得の金額から3,000万円までを控除することができる仕組みがあります。

ただし、この特例の適用は、相続によって得た被相続人(亡くなった人)の住んでいた家や土地を譲渡したことが条件となります。両親から相続した空き家と土地を売却したい場合は、この特例を覚えておくとよいです。

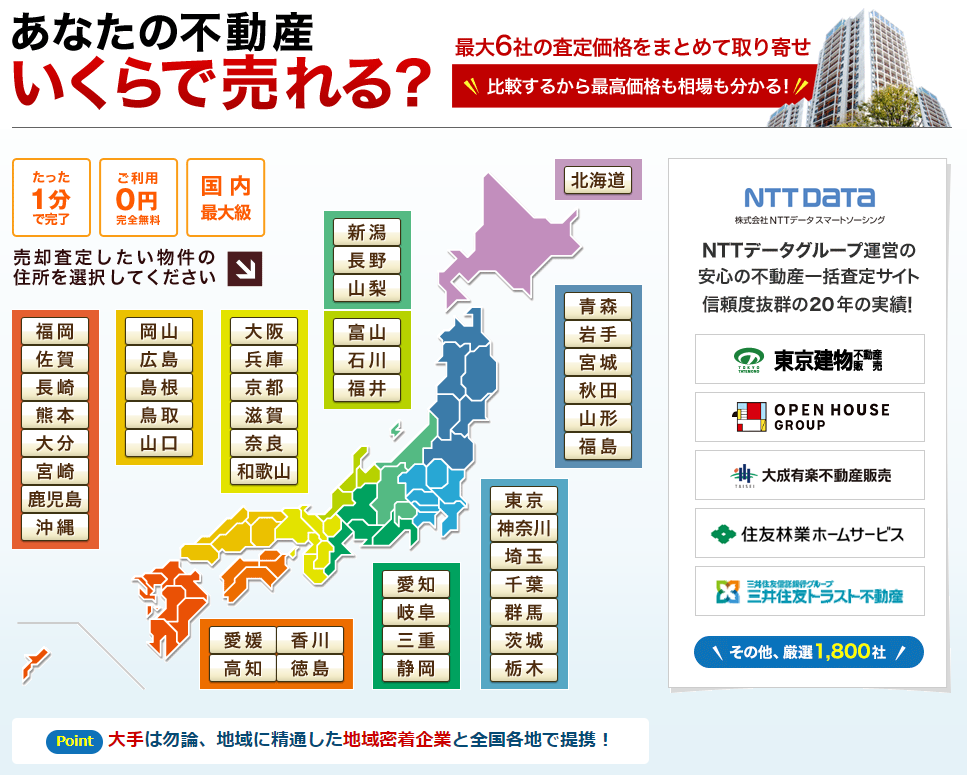

また、空き家の売却を成功させたいのであれば、不動産一括査定サイト等を利用して、複数の不動産会社の査定を受けてましょう。

納得のいく査定額を提示してくれる不動産会社や、対応がよく信頼できる不動産会社に売却の仲介を依頼することが売却成功の鍵です。

空き家に親族の誰かが住む

その空き家に住む人が現れたら、自分が固定資産税を支払う必要がなくなります。

家は人が住まなくなり管理されなくなると急激に劣化します。逆に築年数が経っている家であっても、人が住んで管理することができれば、特定空き家になることはないでしょう。

親族に声をかけ、その空き家に住みたい人を探してみることも1つの方法です。

空き家を賃貸に出す

空き家を賃貸に出すという選択肢もあります。

住居として需要があるエリアであれば、住居として貸し出すこともよいですし、店舗として他人に貸し出すという方法も考えられます。

築年数が古い空き家であっても、近年は古民家を活用したカフェや店舗などが流行していることもあり、需要が見込めるケースもあります。

賃貸に出せば、家賃収入を得ることができるというメリットがありますので、家賃収入から固定資産税を支払うことができれば、負担を減らすことにつながります。

空き家は放置せずに速やかな対処が必要

空き家の固定資産税の基本的な知識や、具体的な計算方法をご紹介しました。

記事内で度々ご紹介したように空き家であっても所有しているだけで、毎年固定資産税がかかります。

また、長い間管理を行わず放置をしてしまうと、特定空き家に認定されてしまうリスクもあります。特定空き家になると、記事内でご紹介したように納税すべき固定資産税がさらに上がってしまいます。

所有している空き家は、放置するのではなく売却や活用を考えるようにした方が賢明です。相続が発生したタイミングで、対処方法を考えるようにしましょう。

また、空き家・空き地の売り方や活用方法について以下の記事にまとめましたので読んでみてください。

相続した空き家をどうすればよいのかわからずに放置している人は、毎年、損をしている可能性があります。ここでは、空き家を放置するデメリットや空き家の売却方法を費用も併せて解説しているので、空き家の処分に困っている人は必見です。