- ファクタリングおすすめ

個人事業主向けファクタリングおすすめ会社【2024年】選び方や注意点も

※当記事はアフィリエイト広告を含みます。

※「高く売れるドットコム」「おいくら」は弊社マーケットエンタープライズが運営するサービスです。

個人事業主として活動していると、一度は訪れる”資金が足りない”問題。法人のように信用力が高くないので、融資での資金調達は期待できません。ビジネスローンも金利が高いので、できれば使いたくないですよね。そんな人におすすめなのがファクタリングです。

しかし、「個人事業主でも利用できるものなのか」と疑問を抱いている人もいるでしょう。今回は、その疑問を解消しながらおすすめのファクタリング会社を紹介します。

目次

請求書を今すぐ現金化!

資金調達実績5万社以上!

審査資料2点で最短2時間審査完了!

※個人事業主or法人専用のサービスです

※相場情報は実際の買取価格と異なる可能性がございます。

個人事業主でもファクタリングは利用できる?

法人と同じように、個人事業主もファクタリングを利用できます。個人事業主・フリーランス向けのファクタリングもあるくらいです。なお、個人事業主だと審査落ちを気にする人もいるでしょう。

ファクタリングの場合、個人事業主という事業形態が審査に大きく影響することはないので安心してください。少額債権に対応している会社も多く、気軽に利用しやすいですよ。

ファクタリングとは

ファクタリングとは、売掛債権を現金化するサービスです。融資やビジネスローンと並ぶ資金調達方法の一種として注目を集めています。そんなファクタリングは、大きく2種類に分けられます。名前は似ていますが、特徴はまったく異なるので注意してくださいね。

それでは、ファクタリングの種類について説明します。

2社間ファクタリング

2社間ファクタリングとは、個人事業主とファクタリング会社の間で契約を結ぶファクタリングのことです。売掛先の承諾を得ずに契約を締結できるため、サービスの利用を売掛先に知られないといった特徴があります。

また、少ない手続きで契約を結べるため、入金日数も早くなりやすいですよ。最短即日入金も現実的に狙えます。しかし、手数料が若干高めに設定されるのが2社間ファクタリングのデメリットです。

審査も少し厳しくなる傾向があるので、対策をして臨みましょう。最後に、2社間ファクタリングの契約の流れを紹介します。

- ファクタリング会社に2社間での契約を申し込む

- 売掛金の情報提供をしたら信用調査が行われる

- 審査を受けると同時に必要な書類を用意する

- 契約を結んだら買取金額が入金される

- 支払い期日までに売掛金をファクタリング会社に振り込む

- 取引終了

3社間ファクタリング

3社間ファクタリングとは、個人事業主・ファクタリング会社・売掛先の3社間で契約を結ぶファクタリングのことです。ファクタリング会社にとってはリスクの低い取引方法なので、安い手数料を設定してくれる傾向があります。

審査の難易度も下がるので、個人事業主でも利用しやすいですよ。しかし、手続きの工程が増えるのが3社間ファクタリングのデメリットです。入金日数が長くなりやすいので、余裕をもって申し込むようにしましょう。

また、サービスの利用を売掛先に知られるので信頼関係が悪化しないように注意してください。最後に、3社間ファクタリングの契約の流れを紹介します。

- ファクタリング会社に3社間での契約を申し込む

- 売掛金の情報提供と同時に信用調査が実施される

- 審査を受ける&必要な書類を準備する

- 契約を結んだら、指定の日にちに買取金額が入金される

- 支払い期日までに取引先企業が売掛金を直接ファクタリング会社に支払う

個人事業主がファクタリングを利用するメリット・デメリット

個人事業主がファクタリングを利用するメリットは、スピーディーに資金調達できることです。一方で、個人事業主がファクタリングを利用するデメリットは、キャッシュフローを悪化させる恐れがあることです。

ここでは、個人事業主がファクタリングを利用する際のメリット・デメリットを紹介します。

メリット

素早く資金を確保できる

事業をしていると、急に現金が必要になる場合もありますよね。融資は入金までに数週間〜数ヶ月かかるので使えません。不用品の売却であればすぐ現金を確保できますが、数百円〜数千円が限界でしょう。

そこで活用したいのが、ファクタリングです。ファクタリングであれば、数万円〜数百万円の現金を最短即日で確保できますよ。サービスによっては、申し込みから最短数十分で資金を調達できます。

信用が低い個人事業主でも資金調達が可能

法人と個人事業主の大きな違いは”信用力”です。信用力が原因で資金調達の選択肢がせばまっていると言っても過言ではありません。しかし、ファクタリングは信用力が低い個人事業主でも利用できます。

ファクタリングの審査で確認されるのは、売掛債権と売掛先企業の信用力だからです。もちろん申込者の信用力も確認されますが、融資ほど重要視はされません。融資やビジネスローンと比べると、ファクタリングの審査は比較的甘いと言えます。

そのため、気軽に申し込んでみてください。

無担保・無保証で利用できる

ファクタリングは、売掛債権の売買取引です。融資やビジネスローンのような借入ではありません。そのため、ファクタリングは無担保・無保証で利用できます。

担保や保証人を用意するのが難しい個人事業主でも気軽に利用できるのは、ファクタリングならではの強みでしょう。なお、担保や保証人を求めてくるファクタリングサービスは確実に詐欺です。

ファクタリングを装った借入サービス(偽装ファクタリング)なので、十分注意しましょう。

デメリット

無計画な利用はキャッシュフローを悪化させる

ファクタリングを利用するためには、手数料がかかります。これはファクタリング会社の利益で、売掛債権を買い取る際に発生します。例えば、50万円の売掛債権を手数料が7%のファクタリングサービスに売却するとしましょう。

この場合、35,000円の手数料が取られます。ファクタリングの利用が長期に渡ると手数料がキャッシュフローを圧迫し、資金操りが厳しくなるでしょう。しかし、資金を再投資して大きな利益を得られるなら手数料によるリスクは低くなります。

使い方次第でファクタリングは善にも悪にもなります。そのため、ファクタリングは必ず計画的に活用するようにしましょう。

サービスの利用には売掛債権が必要

ファクタリングを使って資金調達をするためには、売掛債権が必要です。しかし、法人に比べて個人事業主は売掛金をやり取りする機会が少ないでしょう。必要なタイミングで使える売掛債権が存在しないという状況もあり得るので、十分注意してください。

分割払いができない

2社間ファクタリングで契約を結んだ場合、売掛金の支払いは申込者が行う必要があります。このとき、支払いは一括で行わなければいけません。そのため、取引先企業から振り込まれた売掛金は使い込まないように注意しましょう。

なお、やむを得ない理由で一括払いができない場合は分割払いに応じてもらえる可能性があります。イレギュラーな事態が発生したら、すぐファクタリング会社に連絡をしましょう。

個人事業主におすすめのファクタリング会社10選

個人事業主がファクタリングを利用するならQuQuMoがおすすめです。日本中小企業金融サポート機構やペイトナー ファクタリングなどもおすすめです。ここでは、そのような個人事業主におすすめのファクタリングを紹介します。

QuQuMo(ククモ)

出典:QuQuMo公式サイト

「QuQuMo(ククモ)」とは、オンラインですべて完結するファクタリングサービスです。スマホかパソコンがあれば、日本全国どこからでも申し込めます。必要な書類は請求書と通帳の2点のみなので、気軽にサービスを利用できますね。

また、QuQuMoは債権譲渡登記の設定が不要な2社間ファクタリングに対応しています。サービスの利用を取引先に知られることがないので、安心して資金調達できるでしょう。

| 入金日数 | 最短2時間 |

|---|---|

| 手数料 | 1%〜 |

| 2社間ファクタリングへの対応 | ◯ |

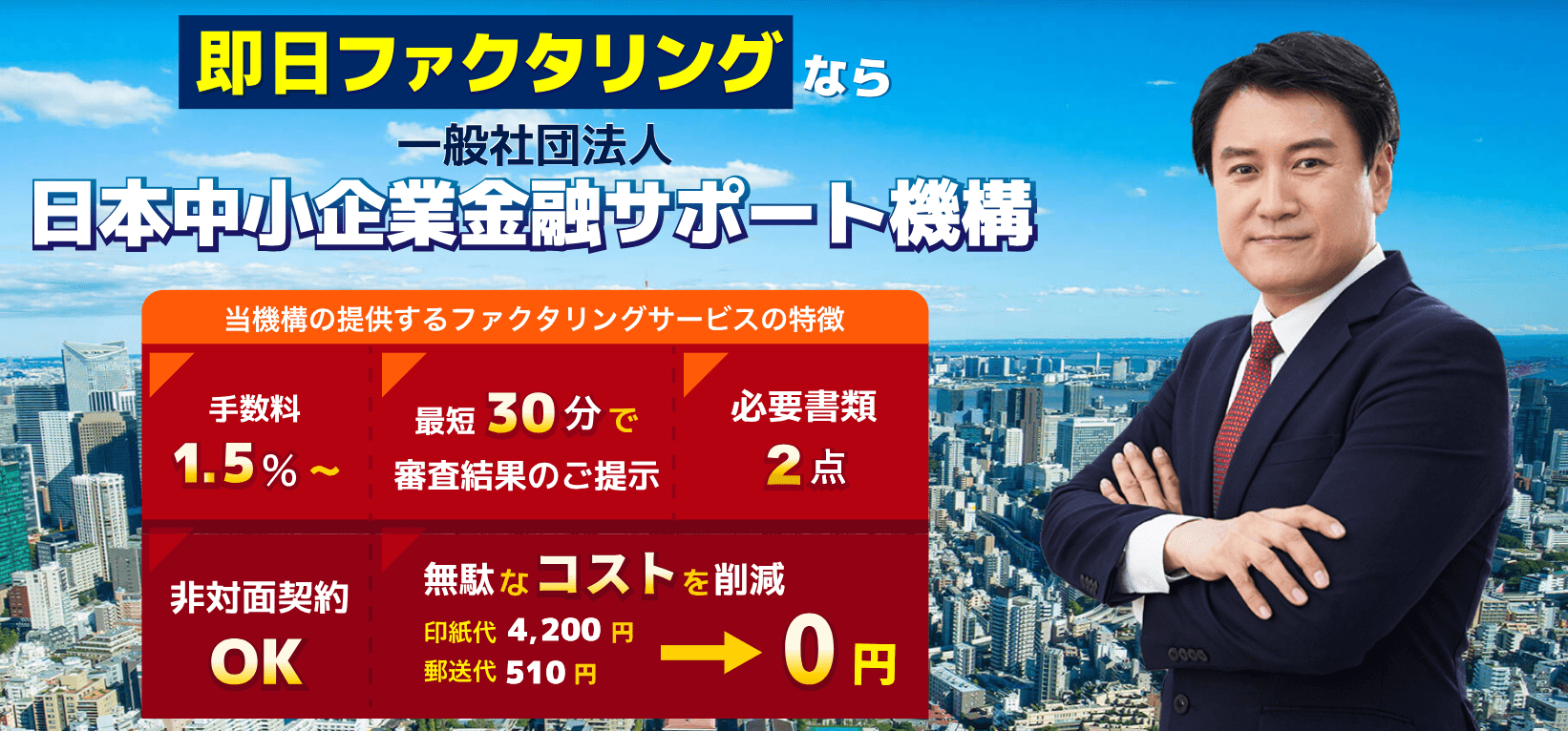

日本中小企業金融サポート機構

「日本中小企業金融サポート機構」とは、経営革新等援機関が提供するファクタリングサービスです。このサービスを利用すると、認定支援機関の支援を条件とする補助金制度にも申請できるようになります。

資金調達の選択肢がさらに増えるので、キャッシュフロー悪化の課題はすぐに解決するでしょう。また、日本中小企業金融サポート機構を利用すれば、事業計画の策定支援も受けられます。

正しい課題と対応策が明確になるので、事業の成長に限界を感じている人は一度相談してみてください。

| 入金日数 | 最短3時間 |

|---|---|

| 手数料 | 1.5%〜 |

| 2社間ファクタリングへの対応 | ◯ |

ペイトナー ファクタリング

出典:ペイトナー公式サイト

「ペイトナーファクタリング」とは、フリーランス・個人事業主向けに作られたファクタリングサービスです。個人事業主の事情を把握した専門のスタッフが対応してくれるので、スムーズに資金調達ができるでしょう。

また、ペイトナー ファクタリングは申請可能金額の範囲内で何度でも請求書を現金化できます。必要な分を必要なタイミングで確保できるので、無駄のない資金調達が実現しますよ。

| 入金日数 | 最短10分 |

|---|---|

| 手数料 | 固定10% |

| 2社間ファクタリングへの対応 | ◯ |

ビートレーディング

「ビートレーティング」とは、時代のニーズに合わせてオンライン契約を導入しているファクタリングサービスです。手続きを簡素化することで、最短2時間での入金を実現しました。

そのため、「今日中に売掛債権を現金化したい」という場合でも安心して利用できますよ。審査通過率が高いと言われてるため、自社の信用情報に不安がある人も一度申し込みをしてみてください。

| 入金日数 | 最短2時間 |

|---|---|

| 手数料 | 2%〜 |

| 2社間ファクタリングへの対応 | ◯ |

アクセルファクター

「アクセルファクター」とは、柔軟な審査が強みのファクタリングサービスです。「工事期間が長くて完成するまで請求書を発行できない」という状況でも、解決への道を模索してくれますよ。

利用者に寄り添って対応をしてくれるので、悩み・課題は遠慮なく相談してください。また、アクセルファクターは最長180日支払いの売掛債権まで対応しています。支払いサイクルが長くても買取してもらえるので、大型案件も受注しやすいですよ。

| 入金日数 | 最短即日 |

|---|---|

| 手数料 | 2%〜 |

| 2社間ファクタリングへの対応 | ◯ |

えんナビ

出典:えんナビ公式サイト

「えんナビ」とは、ノンリコース(償還請求権なし)で契約を結べるファクタリングサービスです。そのため、取引先企業の倒産リスクをゼロにできます。安心して資金調達できるのは、非常に助かりますね。

また、えんナビは少額債権にも対応しています。50万円の売掛債権から買取してもらえるので、個人事業主でも気軽に利用できるでしょう。

| 入金日数 | 最短1日 |

|---|---|

| 手数料 | 要確認 |

| 2社間ファクタリングへの対応 | ◯ |

OLTAクラウドファクタリング

出典:OLTA公式サイト

「OLTAクラウドファクタリング」とは、大手パートナー企業と契約を結んでいる安心・安全のファクタリングサービスです。例えば、「日本郵政キャピタル株式会社」や「愛知銀行」などと契約を結んでいます。

また、OLTAクラウドファクタリングは契約がオンラインで完結します。対面による審査もないので、数千円〜数万円の交通費を節約できますよ。

| 入金日数 | 即日、または翌営業日 |

|---|---|

| 手数料 | 2%〜 |

| 2社間ファクタリングへの対応 | ◯ |

PayToday

「PayToday」とは、手数料の上限が明確なファクタリングサービスです。手数料の相場は2社間で10〜30%と言われている中、PayTodayは最大でも9.5%しかかかりません。サービスを利用する前から上限が分かり、なおかつ格安なのは非常に安心できますね。

条件のよい売掛債権を買取に出せば、1%でファクタリングを利用できるかもしれませんよ。また、PayTodayは開業して間もない個人事業主も利用できます。スピーディーな成長を遂げるためのブースターになり得るので、積極的に活用しましょう。

| 入金日数 | 最短30分 |

|---|---|

| 手数料 | 1%〜 |

| 2社間ファクタリングへの対応 | ◯ |

ベストファクター

「ベストファクター」とは、公式サイトに成績を包み隠さず掲載しているファクタリングサービスです。例えば、2023年10月は以下のような成績を収めました。

- 平均買取率:87.8%

- 即日振込実行率:59.5%

- 前月の最小買取額:15万円

- 前月の最高買取額:3,600万円

- 前月の平均買取額:545万5,000円

毎月更新しているので、安心してサービスを利用できるでしょう。なお、成績を見ると2人に1人以上が即日振込してもらっていることが分かります。平均買取率が87.8%と高いのも魅力ですね。

| 入金日数 | 最短1日 |

|---|---|

| 手数料 | 2%〜 |

| 2社間ファクタリングへの対応 | ◯ |

イージーファクター

「イージーファクター」とは、業務効率化を図り徹底的にコストカットをしているファクタリングサービスです。そのため、業界最安水準の手数料(2〜8%)を実現。手数料以外の費用は一切かからないので、安心して利用できますね。

また、イージーファクターは3つの書類のみでサービスを利用できます。すぐ用意できる書類ばかりなので、手間をかけずに資金調達が完了するでしょう。

| 入金日数 | 最短60分 |

|---|---|

| 手数料 | 2%〜 |

| 2社間ファクタリングへの対応 | ◯ |

個人事業主向けのファクタリングの選び方

ファクタリングの利用目的は多岐に渡ります。多くの資金を調達したい人もいれば、素早く現金を確保したい人もいるでしょう。多くの人が満足できるように、ここでは目的別に最適なファクタリング会社の選び方を紹介します。

取引先とのやり取りがあるか

取引先に知られずにファクタリングを利用したい人は、以下のようなサービスを選びましょう。

2社間ファクタリングは、先ほど説明した”売掛先企業をはさまない契約形態”です。この方法で契約を結べば、基本的にサービスの利用を知られません。しかし、債権譲渡登記の設定がありだと話が変わります。

債権譲渡登記をすると、法務局からの検索でサービスの利用を知られる恐れがあります。多くの人が失敗している部分なので、必ず債権譲渡登記なしの2社間で契約を結ぶようにしましょう。

非対面で資金調達できるか

非対面で資金調達を完了させたい人は、以下のようなサービスを選びましょう。

一般的にファクタリングは、対面契約が基本です。契約内容の説明や書類の提出などが必要だからです。しかし、これらをビデオ通話やPDFなどを活用してオンラインで完結させる企業も出てきています。

オンラインで完結するサービスであれば、申し込みから入金まで非対面で済みますよ。なお、オンライン契約に対応している会社は24時間365日体制で受けつけているところが多い傾向にあります。

▼こちらの記事では、オンライン完結のおすすめファクタリング会社を比較しているので参考にしてください。

即日で資金調達は可能か

急ぎで資金調達したい人は、以下のようなサービスを選びましょう。

入金までの日数は、利用するファクタリングによって異なります。申し込みから入金まで数日かかるサービスもあるので、注意してくださいね。スピーディーな資金調達を望む人は、前提として即日入金に対応しているサービスを選びましょう。

また、スピードを重視するなら対面・郵送契約ではなく、オンラインで契約を結ぶことをおすすめします。

▼こちらの記事では、即日で資金調達が可能なファクタリング会社を比較しているので参考にしてください。

手間をかけずに利用できるか

手間をかけずにファクタリングを利用したい人は、以下のようなサービスを選びましょう。

とくに重視したいのが、必要書類の数です。数が多いと準備する手間がかかります。書類によっては、取得までに数日〜数週間ほどかかるでしょう。必要な書類が2〜4つであれば、ササっとその日のうちに用意できます。

準備に時間がかからない分、早く手続きが進むのでスピーディーに資金を調達できますよ。

どこに費用がかかるか

できる限り多くの資金を調達したい人は、以下のようなサービスを選びましょう。

とくに重視したいのが、手数料です。ファクタリングでは、数十万円〜数百万円の資金調達を望む人が多いでしょう。金額が大きいと手数料が1%異なるだけで、手取りが数万円異なる場合があります。

何度も利用すれば、総額数十万円〜数百万円の差が生まれるでしょう。そのため、「たった1%」と軽視せず、できる限り手数料が安い会社を選ぶことをおすすめします。

信頼できるか

安心感を重視したい人は、以下のようなサービスを選びましょう。

とくに重視したいのが、サービスを運営している企業の信用力です。資本金が多かったり上場企業が運営していたりすれば、安心できるでしょう。次に重視したいのが、取引実績です。

実績が豊富であれば多くの利用者がサービスに満足している証拠なので、比較的安心して利用できます。余裕がある人は、口コミ・評判の検索もしてみてください。

個人事業主向けファクタリングを利用する際の注意点

個人事業主向けのファクタリングを利用する際は、手数料の上限に注意しましょう。サービスの詳細やリコース型の契約にも注意してくださいね。ここでは、そのような注意点について説明します。

手数料は上限を確認する

ファクタリングを利用するにあたって、手数料の下限を確認する人は多いでしょう。しかし、サービスの利用が初めての人に下限の手数料が適用されることはほぼありません。

まだ信頼関係が築けていなく、リスクの低い取引ができる人なのかサービス側は判断できないからです。サービスの利用が初めてだと、上限に近い手数料が適用されるケースが多いでしょう。

そのため、必ず手数料の上限も確認してください。公式サイトに記載されていない場合は、一度仮審査を受けるかサポート窓口から問い合わせてみましょう。

売掛先は法人に限定しているサービスが多い

最近は柔軟に審査してくれる会社が多く、個人事業主も利用可能なファクタリングが増えました。しかし、売掛先は法人に限定しているところが多い傾向にあります。売掛先が個人だと、社会的信用の観点から利用を断られる可能性があるので注意しましょう。

“売掛先が法人の場合のみ利用可能か”は、公式サイトのよくある質問から確認できますよ。

リコース型ファクタリングは利用しない

リコース型ファクタリングとは、償還請求権を適用させた状態で結ぶ契約のことです。取引先企業から売掛金を回収できなくなった場合、個人事業主に弁済金を請求できる権利のことを償還請求権と言います。

リコース型ファクタリングで契約を結ぶと、手数料が安くなったりその他の条件が優遇されたりします。しかし、取引完了まで取引先企業の倒産リスクを個人事業主が負わなければいけません。

非常にリスキーな契約なので、安全を重視する人はノンリコース型(償還請求権なし)のファクタリングを利用しましょう。

買取可能額はサービスによって異なる

一般的にファクタリングでは、数万円〜数十万円の売掛債権を少額債権と言います。個人事業主は、このような少額債権を扱う機会が多いでしょう。そこで確認したいのが、サービスの買取下限額です。

例えば、買取下限額が100万円のサービスに10万円の売掛債権を提出しても買取してもらえません。これだと利用のハードルが高くなるので、個人事業主はなるべく買取下限額が低いところを選ぶようにしましょう。

審査では主に売掛先の信用力が見られる

融資やビジネスローンの審査では、申込者の信用力が見られます。一方、ファクタリングでは売掛先企業の信用力が見られる傾向にあります。いくら自分の信用力が高くても、売掛先企業の信用力が低いと審査には落ちる可能性があるので注意しましょう。

個人事業主向けファクタリングの審査対策

個人事業主という信用力の低さから、審査が気になって仕方がない人もいるでしょう。その悩みを解消するために、ここでは個人事業主向けの審査対策を紹介します。

継続的に取引している企業との売掛債権を出す

残念ながら、架空の売掛金を作り出してお金を騙し取ろうとする集団も存在します。このような詐欺を防ぐために、ファクタリング会社は必ず売掛先企業と継続的な取引があるか確認をします。

継続的な取引があれば、真っ当な取引であると判断できるためです。そのため、なるべく半年以上取引している企業との売掛債権を買取に出すようにしましょう。

信頼度が高い企業の売掛債権を出す

ファクタリング会社は、取引先企業から売掛金を回収します。そのため、なるべく安定感のある企業の売掛債権を買い取りたいと考えています。安定感があれば、売掛金の回収不能リスクが低くなるからです。

公的機関や上場企業など、信頼度が高い企業の売掛債権を優先的に提出するようにしましょう。

信頼度の高い売掛債権を出す

信頼度の高い売掛債権とは、売掛金を回収できる可能性が高い債権のことです。ファクタリング会社の利益に直結する部分なので、信頼度が高ければ他の条件が多少厳しくても買い取ってくれる場合がありますよ。

回収見込みがほぼないと判断されやすい債権の種類は以下の通りです。

- 不良債権

- 民事再生中や事業譲渡計画が進んでいる企業の売掛債権

支払い期日が短い売掛債権を出す

支払い期日が長い売掛債権よりも短い売掛債権の方が回収不能リスクは低いと言えます。そのため、支払い期日が短い売掛債権を買取に出せば審査の通過率がアップしますよ。

審査をする会社によって異なりますが、一般的に支払い期日が短いとされているのは支払いサイクルが2ヶ月未満の売掛債権です。

売上規模と利用金額のバランスを考える

自分の売上規模と買取に出す売掛金が釣り合っていないと、審査には通りにくくなるので注意しましょう。さまざまな条件によって左右されますが、買取に出す売掛金は年間売上規模の2倍未満に抑えておくことを推奨します。

売掛先が個人の場合の審査通過率を高める方法

中には、「取引先が個人の売掛債権しかない」という人もいるでしょう。この場合、前提として取引先が個人の売掛債権も買取してくれるファクタリングを選んでください。その上で5つのことを意識すれば、審査の通過率を高められます。

これから紹介するので、ぜひ参考にしてください。

一定の事業実績がある個人の売掛債権を出す

個人で活動しているとしても、4〜5期の事業実績があればファクタリング会社に信用してもらえる可能性が高くなります。3年で3割が廃業すると言われている世界で、3年乗り切った実力があると判断してもらえるからです。

しかし、個人事業主に登記簿謄本はありません。一定の事業実績があると証明するのは不可能です。そのため、ファクタリングの申し込みの時点で相手は4〜5期の事業実績があるという情報を伝えるようにしましょう。

継続した取引を証明できる書類を提出する

取引先が個人であっても、長く契約していれば”安定感のある事業者”と判断してもらえる可能性が高くなります。通帳のコピーを用意して継続的な取引関係にあることを証明しましょう。半年以上、理想は1年以上取引実績があれば審査の通過率はグッと高くなりますよ。

知名度のある個人の売掛債権を出す

最近は、インフルエンサーと呼ばれる人たちが増えました。インフルエンサーは一般人ながら多くの人に支持されており、芸能人のような扱いをされるケースが増えています。そのため、取引先がインフルエンサーならその事実を伝えましょう。

SNSやブログなど、実績を証明できるものがあるとなおよいです。

公式サイトがある個人の売掛債権を出す

登記簿謄本ほどではありませんが、実績や連絡先などが記載されている公式サイトも信用力を証明する書類のひとつになり得ます。公式サイトがない場合は、取引先に連絡をして作ってもらいましょう。

最近は、ツールの充実によって知識がなくても簡単にプロ顔負けの公式サイトを作れますよ。

固定電話の記載がある売掛債権を出す

固定電話があると、専用の事務所があると証明できます。「しっかり事務所を構えて営業している取引先」と判断してもらえるので、審査の通過率はアップするでしょう。なお、スマートフォンの電話番号は少し信用力に欠けます。

これだけだと審査落ちする可能性が高まるので、他の材料も合わせて交渉するようにしましょう。

個人事業主向けファクタリングのQ&A

ファクタリングを利用するのが初めてだと、さまざまな疑問が思い浮かぶでしょう。ここでは、そのようなよくある質問を集めて、ひとつひとつに回答していきます。

請求書のみでサービスを利用できる?

基本的に、請求書のみではファクタリングを利用できません。請求書のみでは、以下の部分を審査できないからです。

- 売掛債権の信ぴょう性

- 売掛債権の健全さ

- 売掛先企業の信用力

ファクタリング会社は、売掛先企業の信用力を重点的にチェックします。それと同時に「売掛金は実在しているか」「不良債権・二重譲渡ではないか」なども確認をしています。そのため、通帳のコピーや取引先との契約書など、他の書類も求められるケースがほとんどです。

なお、サービスを複数回利用していて信頼関係が築けていれば、請求書のみでファクタリングを利用できる場合もあります。

給与ファクタリングとの違いは?

給与ファクタリングとは、給与を債権として買取してもらい、給料日前に現金を確保するファクタリングサービスです。通常のファクタリングと非常に似ていますが、以下のような違いがあります。

| 通常のファクタリング | 給与ファクタリング | |

|---|---|---|

| 扱う債権 | 売掛債権 | 給与債権 |

| 賃金業登録の必要性 | 不要 | 必要 |

大きな違いは、賃金業登録の必要性です。通常のファクタリングは賃金業未登録でサービスを提供できます。しかし、金銭の貸付にあたる給与ファクタリングはサービスの提供に賃金業の登録が必要です。

最近は、未登録で給与ファクタリングを提供する違法業者が増えており、警視庁や金融庁が注意を呼びかけています。大きなトラブルに巻き込まれる可能性が高いので、給与ファクタリングはできる限り使わないようにしましょう。

審査が緩いサービスはある?

以下のような特徴があるファクタリングサービスは審査が緩い傾向にあります。

- 手数料が高い

- 3社間ファクタリングに対応している

- 償還請求権ありでの契約を前提にしている

- 債権譲渡登記ありでの契約を前提にしている

審査が緩いところは、それなりのデメリットがあります。リスクとリターンを天秤にかけて、利用するようにしましょう。

入金日数を早めるコツはある?

以下のことを実践すると、入金日数が早まる可能性があります。

- 必要書類を事前に用意しておく

- オンラインで契約を結ぶ

- 午前中に申し込みを済ませる

- 少額債権を買取に出す

- 2社間ファクタリングで契約を結ぶ

- 取引実績が豊富なファクタリングを選ぶ

- 債権譲渡登記が不要なファクタリングを選ぶ

どれも無料でできるので、実践してみてください。

手数料を安くするコツはある?

以下のことを実践すると、ファクタリングの手数料が安くなる可能性があります。

- 3社間ファクタリングで契約を結ぶ

- 書類をたくさん用意して、取引先企業の信用力をアピールする

- 公的機関や上場企業など、信用力が高い企業の売掛債権を買取に出す

- ファクタリングのキャンペーンを利用する

- 相見積りをする

ファクタリングでは、手数料以外にも費用が発生します。その他の費用も削れないか交渉してみましょう。

ファクタリングは個人事業主でも利用できる

今回は、個人事業主でもファクタリングは利用できるのか説明しました。結論、利用できます。ファクタリングでは申込者の信用力よりも、取引先企業・売掛債権の信用力の方が重要視されるからです。

赤字続きでも取引先企業・売掛債権の信用力が高ければ審査に通る可能性があるので、安心してください。ファクタリングを使えば、最短即日で数十万円〜数百万円の資金を調達できます。

急なできごとにも対応できるので、事業拡大のために必要であれば個人事業主もファクタリングを利用してくださいね。