- ファクタリングおすすめ

運送業おすすめファクタリング会社5選!選び方や注意点もご紹介!

※当記事はアフィリエイト広告を含みます。

※「高く売れるドットコム」「おいくら」は弊社マーケットエンタープライズが運営するサービスです。

生活に必要な物資を毎日運んでくれる運送業の方々。非常に魅力的な職種ですが、資金操りに頭を悩ませている人が多い職種でもあります。

銀行融資も通りにくいので、資金を調達するだけでも一苦労でしょう。資金操りに悩んでいる人は、一度ファクタリングを使ってみてはいかがでしょうか。

今回は、運送業者におすすめのファクタリング会社を紹介します。運送業者にこそファクタリングがおすすめの理由も紹介するので、参考にしてください。

目次

請求書を今すぐ現金化!

資金調達実績5万社以上!

審査資料2点で最短2時間審査完了!

※個人事業主or法人専用のサービスです

※相場情報は実際の買取価格と異なる可能性がございます。

運送業者おすすめファクタリング会社5選

ファクタリング会社によっては、運送業者に精通していません。そのような業者を選ぶと、審査に通らない可能性があるので注意しましょう。

ここでは、運送業者に精通しているおすすめのファクタリング会社を紹介します。

QuQuMo

出典:QuQuMo公式サイト

「QuQuMo」とは、オンライン完結型のファクタリングサービスです。スマホ・パソコンがあれば、どこからでも手続きができます。

買取手数料が業界トップクラスに低いのもQuQuMoの特徴です。ファクタリングを利用しても手数料で多くのお金をもっていかれないので、ほとんどの売掛金を受け取れますよ。

また、債権譲渡登記の設定が不要なのもQuQuMoの特徴です。履歴に残らないので、取引先企業にファクタリングの利用を知られることはありません。

| 入金速度 | 最短2時間 |

|---|---|

| 買取手数料 | 1%〜 |

| 買取下限額 | 要確認 |

| 買取上限額 | なし |

ビートレーディング

「ビートレーディング」とは、累計取扱高1,300億円以上という業界トップクラスの実績をもつファクタリング会社です。

特徴は、必要な書類がたった2点のみと少ないこと。多くの書類を用意する必要がないので、気軽にファクタリングを利用できますよ。

また、LINEで審査が即日完了するのもビートレーディングの特徴です。最短2時間で入金してもらえるので、急ぎの人でも安心して利用できます。

| 入金速度 | 最短2時間 |

|---|---|

| 買取手数料 | 2%〜 |

| 買取下限額 | なし |

| 買取上限額 | なし |

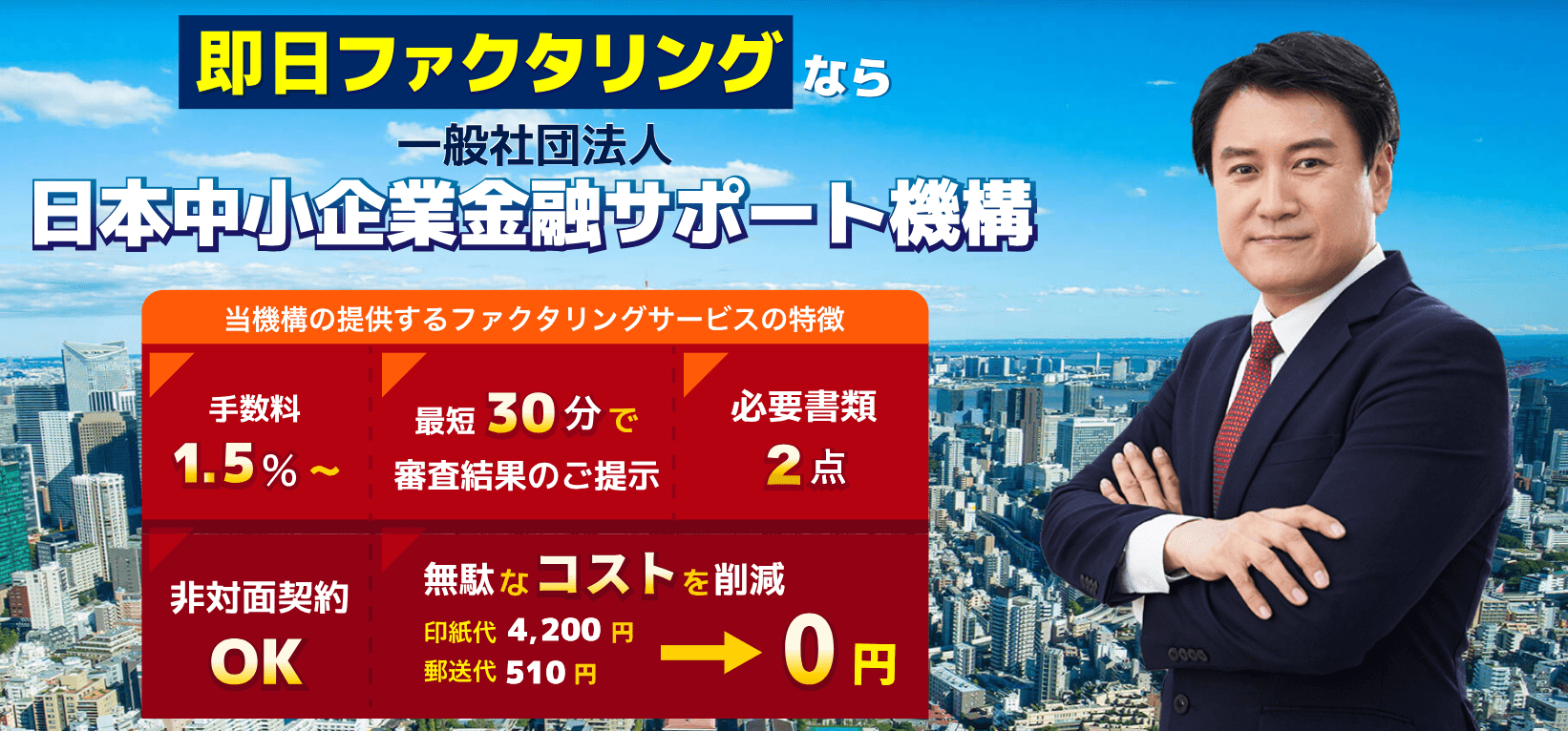

日本中小企業金融サポート機構

「日本中小企業金融サポート機構」とは、取引社数4,800社、支援総額113億円の実績があるファクタリング会社です。

特徴は、どのような職種・事業形態でも利用できること。売掛先が法人であれば、誰でもファクタリングを利用できますよ。

また、メールで完結するのも日本中小企業金融サポート機構の特徴です。完全非対面でサービスを利用できるので、店舗まで足を運べない人でも資金を調達できます。

| 入金速度 | 最短3時間 |

|---|---|

| 買取手数料 | 1.5%〜 |

| 買取下限額 | 要確認 |

| 買取上限額 | 要確認 |

アクセルファクター

「アクセルファクター」とは、年間相談件数15,000件の実績があるファクタリング会社です。特徴は、大手グループ資本で運営していること。

個人情報の厳重管理・法令遵守を徹底している企業が運営しているので、安心できます。また、専属のスタッフが手厚くサポートしてくれるのもアクセルファクターの特徴です。

ファクタリングの利用で何か分からないことがあったら、気軽に相談してくださいね。

| 入金速度 | 最短即日 |

|---|---|

| 買取手数料 | 2%〜 |

| 買取下限額 | 30万円 |

| 買取上限額 | なし |

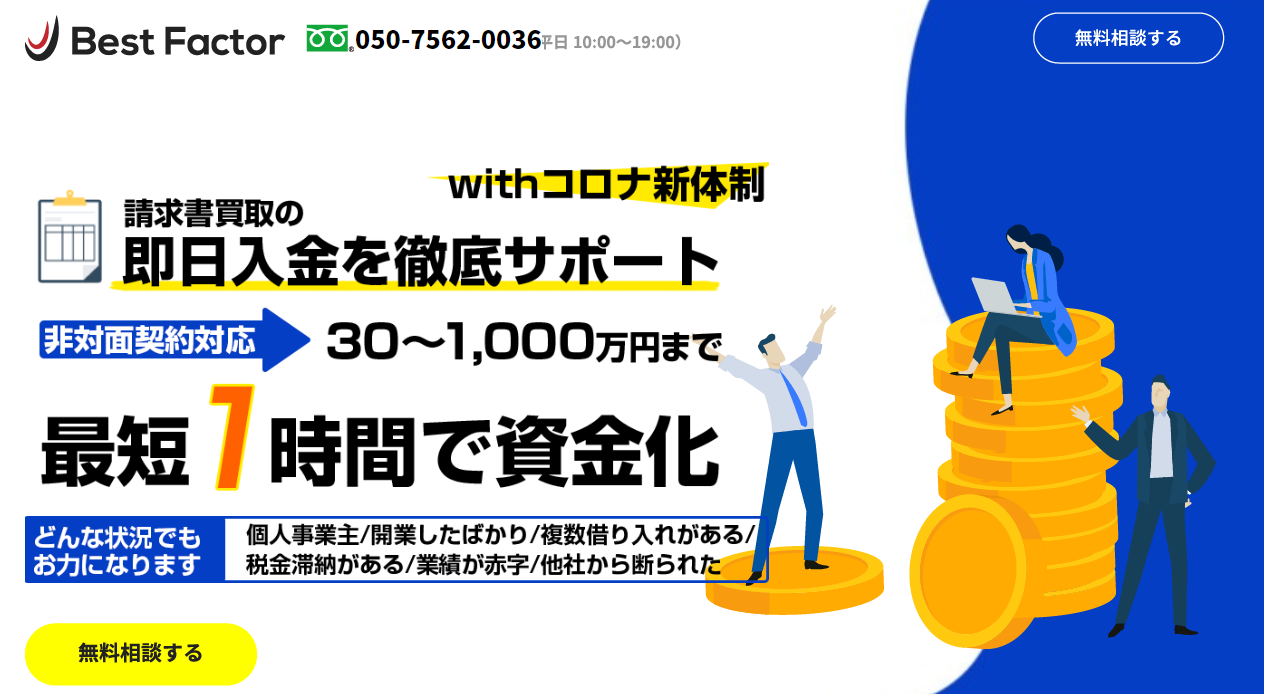

ベストファクター

「ベストファクター」とは、初期費用0円で利用できるファクタリング会社です。特徴は、平均買取率が88%以上もあること。

ほとんどの売掛債権を買取している証拠なので、特別問題がなければ審査は通るでしょう。30秒で簡単シミュレーションができるのもベストファクターの特徴です。

入金額を無料で知れるので、いきなり申し込むのはハードルが高いという人はまずシミュレーションをしてみましょう。

| 入金速度 | 最短24時間 |

|---|---|

| 買取手数料 | 2%〜 |

| 買取下限額 | 要確認 |

| 買取上限額 | 要確認 |

▼こちらの記事では、その他のおすすめファクタリング会社を紹介しているので参考にしてください。

運送業の資金操りはなぜ厳しくなるのか?

運送業は、収入が不安定なため資金操りが厳しくなりやすいと言われています。利益率が低い、小規模運送業者が多いなどもひとつの理由です。

ここでは、そのような資金操りが厳しくなる理由について説明します。

収入が不安定なため

運送業は、景気の影響を受けやすい業種です。景気が悪くなれば、企業・個人は消費を控えます。その結果、配送する荷物が少なくなるので、運送業の収入は低くなります。

また、不景気になれば、仕事を獲得するために配送料の値下げを余儀なくされるでしょう。景気の変動には一定の波があると言われています。

しかし、突発的な要因で景気がよくなることもあるので、景気を読むのはほぼ不可能です。そのため、運送業は売上の予想が難しく、安定性を保つことができないと言われています。

利益率が低いため

営業利益率の平均は1〜3%と、運送業は利益率が低いとして問題視されています。さまざまな要因が考えられるものの、とくに影響を及ぼしているのはコスト高と景気です。

運送業は、人材不足と労務コストの圧迫を受けやすいだけではなく、業務効率改善が困難な業種です。そのため、利益率を伸ばすことが難しいとされています。

小規模運送業者の数が多いため

運送業には、小規模運送業者が多いという特徴があります。実際に、全日本トラック協会の調査結果※を見てみましょう。

| 小規模運送業者の割合 | |

|---|---|

| 資本金が5,000万円以下 | 0.989 |

| 従業員数が100人以下 | 0.987 |

| 売上が10億円以下 | 0.987 |

| 車両台数が100台以下 | 0.988 |

すべてを総合すると、トラック運送業界は小規模運送業者がほぼ99%を占めています。事業規模が小さいほど、景気の影響を強く受けます。

そのため、資金操りに頭を抱えている人は、無理をせずファクタリングを利用しましょう。

※:令和3年3月26日に全日本トラック協会が行った調査

参考:https://www.meti.go.jp/shingikai/mono_info_service/carbon_neutral_car/pdf/002_09_00.pdf業務過多であるため

運送業者の業務過多問題は、年々深刻化しています。インターネットやスマートフォンの普及により、ネットショッピングの利用が増え、配達件数が年々増加しているからです。

配達件数の増加とともに売上・利益率がアップすればよいのですが、業界の構造的にそれは期待できません。むしろ、余計なコストが増え、資金操りをより圧迫します。

以上の理由から、業務過多になるほど運送業界は資金操りが悪化しやすいのです。

人手が不足しているため

人手が不足している会社では、受注する業務のキャパシティを小さくせざるを得ません。その結果、本来得られるはずだった売り上げを逃すことになります。

「採算のよい業務だけを厳選し、利益率を高めればよいのでは」と考える人もいると思いますが、業界の構造的にそれも不可能です。

このように、人手不足は多くの人が思っている以上に資金操りに大きな影響を及ぼします。

業務を効率化するのが難しいため

一般的な会社では、業務過多や人手不足の問題を、業務の効率化で解決します。しかし、運送業は構造的に業務を効率化するのが難しいと言えます。分かりやすい例だと、再配達です。

どの荷物が再配達になるのかは、一度荷物を届けるまで分かりません。そのため、効率よく配達をするのには限界があります。

このような問題がたくさんあるので、運送業は業務を効率化するのが難しいのです。

コストの削減が難しいため

通常、コストの負担が大きくなったらコスト削減に取り組んだり価格を値上げしたりして対処します。

しかし、運送業ではこのような対処ができません。運送業者が抱えているコストのほとんどは、簡単に削減できるものではないからです。

全日本トラック協会の資料をみると、コストとして最も大きな割合を占めるのが人件費です。39.7%の割合を占めています。

次に大きいのが燃料油脂費(15.1%)です。人件費と燃料油脂費だけでコストの半分以上を占めていることが分かります。

資金操りが厳しい運送業者はファクタリングを利用しよう

資金操りに頭を悩ませている場合は、ファクタリングを利用しましょう。ファクタリングとは、売掛債権をファクタリング会社に譲渡し、お金を受け取る資金調達の一種です。

数ヶ月後に受け取れる売掛金をすぐ現金化できるのがメリットです。経済産業省が普及に力を入れているサービスなので、安心して利用できますよ。

保証人や担保なしで利用できるので、中小企業や個人事業主でも利用しやすいと言えます。

2社間ファクタリングとは

ファクタリングには、2社間ファクタリングと3社間ファクタリングがあります。

そのうち、2社間ファクタリングとは、ファクタリング会社と利用者の2者で行う契約のことです。

売掛先企業の同意を得ずにサービスを利用できるので、ファクタリングの利用を知られずに資金調達ができます。

また、現金化まで時間がかからないのも2社間ファクタリングの特徴です。会社によっては、最短即日で売掛債権を現金化してくれますよ。

しかし、ファクタリング会社にとって少しリスクの高い契約方法なので、買取手数料が高くなりやすいというデメリットがあります。

3社間ファクタリングとは

3社間ファクタリングとは、ファクタリング会社と利用者と売掛先企業の3者で行う契約のことです。

売掛金が売掛先企業から直接支払われるので、ファクタリング会社にとってはリスクの低い契約形態です。

そのため、2社間ファクタリングよりも低い買取手数料が適用される傾向にあります。

より多くの資金を調達できる契約形態なので、あまり手数料を取られたくない人は3社間ファクタリングを利用しましょう。

しかし、関わる人数が多いため現金化まで少し時間がかかるというデメリットがあります。

運送業者にこそファクタリングがおすすめの理由

運送業者にこそファクタリングがおすすめな理由は、売上が不安定でも安心感を得られるためです。

支払い期間を短縮できる、コスト高にも対応できる、などの理由もあります。ここでは、そのような運送業者にこそファクタリングがおすすめな理由について説明します。

売上が不安定でも安心できるため

資金操りは、売上が落ちているときよりも急激に伸びたときの方が難しくなります。入ってくるお金よりも先に多くの運転資金を支払う必要があるからです。

売上増加によって資金操りが厳しくなった場合、銀行から融資を受けるのがベストな選択肢です。しかし、入金まで待っていられない場合もあるでしょう。

そこで役に立つのが、ファクタリングです。早ければ、その日に売掛債権を現金化してもらえるので、急な出費にも対応できます。

また、当面の資金はファクタリングで賄いながら、銀行とゆっくり交渉することもできますよ。

支払い期間を短期化できるため

運送業の資金操りが厳しくなりやすいのは、売掛先企業からの支払い期間が長いことも関係しています。

なるべく短期間で支払ってもらえば問題ありませんが、その交渉は容易ではありません。

支払い期間を短くしてもらうためには、売掛先企業に契約条件の見直し依頼をする必要があるからです。

しかし、売掛先企業も資金操りが悪化するので、その依頼は中々受け入れてもらえません。そこで手っ取り早いのが、ファクタリングを利用することです。

ファクタリングを利用すれば、面倒な交渉なしで支払い期間を短縮できます。

コスト高にも対応できるため

運送業のコストで問題になりやすいのは、人件費よりも燃料費です。受注量が増えてトラックの稼働率が上がれば、それに比例して燃料の消費量も増えるからです。

紛争や円安など、予想できない要因で燃料代が高騰する場合もあるでしょう。通常、燃料代は月末締めの翌月払いです。

少し支払い期間に余裕はあるものの、売掛金の支払いよりも燃料代の支払いの方が先にきます。人によっては、この経費がかさみ、資金ショート寸前でしょう。

そこで役に立つのがファクタリングです。ファクタリングを使って資金を潤沢に用意しておけば、コスト高にも問題なく対応できます。

突然の出費にも対応できるため

運送業は、事故やトラックの故障など、さまざまな要因で突発的な出費が発生しやすい職種です。この出費に融資では対応できません。

審査だけで1ヶ月以上かかる場合があるからです。そこで役に立つのが、最短即日で資金を調達できるファクタリングです。

素早く資金を調達して建て直せるので、機会損失は最小限に抑えられます。

銀行融資よりも簡単に資金調達できるため

運送業は、融資を受けにくい職種として有名です。理由は、以下の通りです。

- 貸し倒れリスクが高いため

- 利益率が低いので、返済力が低いと判断されやすいため

- 担保になるようなものをもっていない事業者が多いため

銀行は、融資希望者の情報をもとに審査をします。しかし、ファクタリングは売掛先の情報・信用力などを見て審査をします。

利用者の情報は、さほど重要視しません。そのため、融資を受けにくい運送業でもファクタリングであれば、スムーズに資金調達できる可能性があります。

何度も融資の審査に落ちてきた人は一度ファクタリングでの資金調達を検討してみましょう。

忙しくても資金調達できるため

ファクタリングは、オンラインからも申し込めます。スマホやパソコンなどから申し込めるので、わざわざファクタリング会社の店舗まで足を運ぶ必要はありません。

そのため、忙しい人でも隙間時間を活用して資金調達ができますよ。

経営コンサルティングを受けられるため

一部のファクタリング会社は、経営コンサルティングサービスも提供しています。このサービスも利用すれば、一つの会社で資金操りの悩みと経営の悩みが解決するでしょう。

相談をすれば、固定費の削減案や助成金の活用方法なども教えてくれますよ。

運送業に適したファクタリング会社の選び方

運送業者がファクタリングを利用する場合は、手数料の低い会社を選びましょう。

また、償還請求権がない会社を選んだりスピーディーに対応してくれる会社を選んだりするのも大切です。

ここでは、そのような運送業に適したファクタリング会社の選び方について説明します。

手数料

運送業者の売掛債権は、一つ一つが高額な傾向にあります。高額な売掛債権は、買取手数料で大きく引かれるので注意しましょう。

例えば、8,000万円の売掛債権を買取に出すとします。買取手数料が3%の業者を選んだ場合、240万円の手数料が引かれます。

しかし、買取手数料が2%の会社を利用すれば、160万円しか引かれません。買取手数料がたった1%異なるだけで、80万円も手取りが異なることが分かります。

そのため、運送業者はなるべく買取手数料が低いファクタリング会社を利用するようにしましょう。

償還請求権の有無

償還請求権とは、売掛先企業が支払い不能になった場合、ファクタリングの利用者に支払いを請求できる権利のことです。リコースと言われることもあります。

償還請求権ありでの契約は、非常にリスクの高い契約です。そのため、あまりリスクを負えない人は償還請求権なしの会社で契約を結ぶことをおすすめします。

対応の早さ

スタッフの対応の早さは、利用するファクタリング会社によって異なります。スタッフの対応が早ければ、何かトラブルが起こってもすぐに対処してくれます。

スムーズに手続きが進みやすいので、入金も素早く行われるでしょう。

ファクタリングを利用する際は、複数の会社に同時に申し込み、スタッフの対応の早さを比較することを推奨します。

信頼できる会社を選ぶ

優良業者が多い世界ですが、悪質な業者が潜んでいる場合もあります。悪質な業者でファクタリングを利用すると、不利な条件で契約を結ばされるので注意しましょう。

トラブルを防ぐために、なるべく信頼できる会社を選んでください。信頼できるファクタリング会社の特徴は、3つあります。

- 取引金額や取引件数など、数字で証明できる実績がある

- 口コミ・評判がよい

- 企業調査でNo.1を獲得している

便利なファクタリングを利用する際の注意点

ファクタリングは、非常に便利なサービスです。しかし、使い方を間違えると状況が悪くなる恐れがあります。

正しく使うためにも、ここでファクタリングの注意点を覚えておきましょう。

計画的に利用しよう

ファクタリングでは、利用するたびに買取手数料がかかります。無計画にファクタリングを使っていると、この買取手数料がかなりの金額になるでしょう。

また、ファクタリングだけでは資金操りの根本的な解決にはなりません。コストカットや経営見直しなどを行わなければ、一生資金操りに悩まされるでしょう。

そのため、ファクタリングを利用しつつも、根本的な解決をしていく必要があることは忘れないでください。

違法な会社に注意しよう

違法なファクタリング会社は、以下のような契約を結んでこようとします。

- 売掛金の支払いが遅れたら、手数料を上乗せしなければいけない

- 売掛先が支払い不能になった場合は、利用者が売掛金を支払わなければいけない

- 金利を乗せて支払わなければいけない

上記のような契約を結ぼうとしてくる会社は、偽装ファクタリング会社です。闇金融の可能性が高いので、契約は必ず結ばないようにしましょう。

疑問や不安は契約前に解消しておこう

ファクタリングの利用が初めてだと、さまざまな疑問・不安が思い浮かぶでしょう。疑問・不安は、必ず契約前に質問をして解消してください。

基本的に契約を結んだ後に契約内容を変更することはできないからです。

契約書の控えは必ず受け取ろう

ファクタリングの契約を結ぶと、必ず契約書の控えを渡されます。この控えは、契約が終了するまで大切に保管しておきましょう。

もしもトラブルが発生した際、正当な主張をしていると証明するためには契約書の控えが必要だからです。

契約書はしっかり確認しよう

ファクタリングを利用する際は、費用の内訳や注意事項などを細かく確認しましょう。疑問が生まれた場合は、遠慮なく問い合わせてください。

契約書の確認をおろそかにすると、後々トラブルに発展する場合があります。さらなる資金操りの悪化も懸念されるので、十分注意をしてください。

運送業のファクタリングに関するQ&A

人によっては、「個人事業主でもファクタリングを利用できるのか」と気になっているでしょう。

「事故の補償金をファクタリングで賄えるのか」という疑問を抱えている人もいると考えられます。

ここでは、そのような運送業のファクタリングに関するよくある質問に回答します。

個人事業主でも利用できる?

個人事業主の運送業者でも、ファクタリングは利用できます。しかし、債権譲渡登記が必要な2社間ファクタリングでは、利用を断られる場合があります。

債権譲渡登記は法人のみが対象だからです。

そのため、個人事業主は債権譲渡登記が不要なファクタリング会社を利用しましょう。または、3社間ファクタリングで契約を結ぶことをおすすめします。

事故の補償金をファクタリングで賄うことは可能?

ファクタリングでは、事故の補償金も賄うことが可能です。融資だと、車両事故によって業務を続けるのが難しいと判断された場合、審査が通りにくくなります。

しかし、ファクタリングでは、事故を起こしても売掛先企業の信用力で審査されます。

そのため、万が一事故を起こしても売掛先企業が優良企業であれば、問題なく資金を調達できますよ。

運送業者はファクタリングで資金調達をしよう

今回は、運送業者におすすめのファクタリング会社を紹介しました。運送業は、収入が不安定だったり利益率が低かったりと、さまざまな理由で資金操りが悪化しやすい職種です。

融資も通りにくいので、資金調達に一苦労している人たちが多いでしょう。その場合は、一度ファクタリングでの資金調達を検討してみてください。

ファクタリングでは、売掛先企業の信用力が重要視されます。そのため、自社の財務状況や経営状況が悪くても資金調達できる場合があります。

銀行融資よりも資金調達のハードルが低いので、気になる人は一度ファクタリング会社に問い合わせてみてください。

関連キーワード