- ファクタリングおすすめ

ファクタリング会社おすすめ18選【2024年4月】手数料・入金速度を比較!

※当記事はアフィリエイト広告を含みます。

※「高く売れるドットコム」「おいくら」は弊社マーケットエンタープライズが運営するサービスです。

資金調達の一種として知名度を高めているファクタリング。融資やビジネスローンよりもメリットが多いとして人気があります。しかし、サービスを提供している会社の数が多すぎてどこを選べばよいのか悩みますよね。

今回は、その悩みを解消するためにおすすめのファクタリング会社の紹介に加えて、以下の情報をまとめました。

目次

請求書を今すぐ現金化!

資金調達実績5万社以上!

審査資料2点で最短2時間審査完了!

※個人事業主or法人専用のサービスです

※相場情報は実際の買取価格と異なる可能性がございます。

ファクタリング会社おすすめ一覧まとめ

ファクタリング会社は手数料が安く、できるだけ早く入金してくれる会社を選ぶことが大切といえます。

まずは主なファクタリング会社とそのサービスの手数料や入金までのスピードを一覧表でご紹介します。

| 横スクロール → | 対応額 | 手数料 | Web見積 | 入金速度 | 対象 | 種類 |

|---|---|---|---|---|---|---|

| 日本中小企業 金融サポート機構 |

無制限 | 1.5%~ | 公式サイト | 最短3時間 | 法人 個人 |

2社間 3社間 |

| ビートレーディング | 無制限 | 2%~ | 公式サイト | 最短2時間 | 法人 個人 |

2社間 3社間 |

| QuQuMo (ククモ) |

無制限 | 1%~ | 公式サイト | 2時間~ | 法人 個人 |

2社間 |

| アクセルファクター | 30万円~上限なし | 2%~ | 公式サイト | 最短2時間 | 法人 個人 |

2社間 3社間 |

| ベストファクター | 30万円~1億円 | 2%~ | 公式サイト | 最短1時間 | 法人 個人 |

2社間 3社間 |

| ペイトナー ファクタリング |

~100万円 | 10% | 公式サイト | 即日~ | 法人 個人 |

2社間 |

| えんナビ | 50万円~5000万円 | 5% | 公式サイト | 即日~ | 法人 個人 |

2社間 3社間 |

| イージーファクター | 300万円~上限なし | 2%~8% | 公式サイト | 最短30分 | 法人のみ | 2社間 |

| ファストファクタリング | 10万円~1億円 | 2%~5% | 公式サイト | 最短2時間 | 法人 個人 |

2社間 3社間 |

| ネクストワン | 30万円~上限なし | 1.5%~ | 公式サイト | 即日~ | 法人 個人 |

2社間 3社間 |

| エスコム | 30万円~1億円 | 1.5%~ | 公式サイト | 即日~ | 法人のみ | 2社間 3社間 |

| クイックマネジメント | 下限なし~5000万円 | 2社間〜20% 3社間〜10% |

公式サイト | 最短30分 | 法人 個人 |

2社間 3社間 |

| 日本トラスト | 10万円~500万円 | 1%~ | 公式サイト | 最短1営業日 | 法人 個人 |

2社間 3社間 |

| 電子請求書早払い | 10万円~1億円 | 1~6% | 公式サイト | 2営業日~ | 法人のみ | 2社間 |

| PayToday | 10万円~上限なし | 1〜9.5% | 公式サイト | 即日~ | 法人 個人 |

2社間 |

| OLTAクラウド ファクタリング |

無制限 | 2%~9% | 公式サイト | 即日~ | 法人 個人 |

2社間 |

| ジャパンマネジメント | 20万円~5000万円 | 3% | 公式サイト | 即日~ | 法人 個人 |

2社間 3社間 |

| No.1 ファクタリング |

50万円~1億円 | 1%~ | 公式サイト | 即日~ | 法人 個人 |

2社間 3社間 |

ファクタリング会社おすすめ18選

それでは、どこのファクタリング会社がおすすめなのか確認していきましょう。ファクタリング会社の特徴やおすすめポイントとともに紹介するので、参考にしてください。

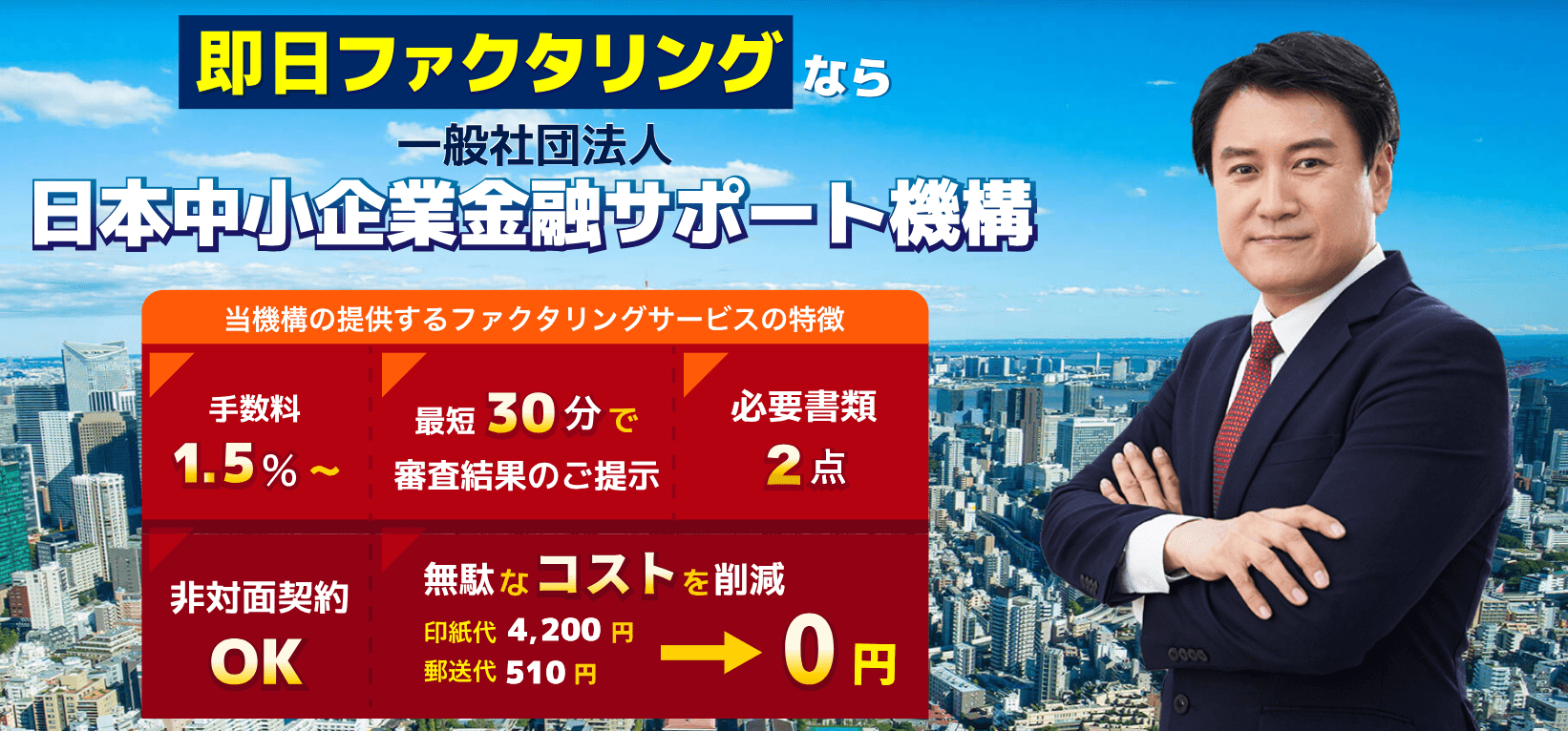

日本中小企業金融サポート機構

「日本中小企業金融サポート機構」とは、非対面で契約できるファクタリングサービスです。特徴は、関東財務局長及び関東経済産業局長が認定する経営革新等支援機関であること。

そのため、認定支援機関の支援を要件とする複数の補助金制度にも申請できるようになります。信用保証協会の保証料が減額されるのも認定支援機関を利用するメリットですよ。また、事業計画の策定支援をしてくれるのも日本中小企業金融サポート機構の特徴です。

正しい課題と対応策を明確化できるので、経営や資金操りで悩んでいる人は一度相談をしてみてください。

| サービス名 | 日本中小企業金融サポート機構 |

|---|---|

| 手数料 | 1.5%〜 |

| 入金日数 | 最短3時間 |

| 買取下限・上限額 | 無制限 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

ビートレーディング

「ビートレーティング」とは、累計取扱高1,300億円以上の実績があるファクタリングサービスです。特徴は、取扱件数が58,000件以上であること。豊富な経験をもとに、柔軟な対応・審査で資金調達のサポートをしてくれますよ。

また、日本全国どこでもスピーディーな対応が可能なのもビートレーディングの特徴です。申し込みや手続きがスムーズに進めば、最短2時間で買取金額が入金されます。

| サービス名 | ビートレーディング |

|---|---|

| 手数料 | 2%〜 |

| 入金日数 | 最短2時間 |

| 買取下限・上限額 | 無制限 |

| 運営会社 | 株式会社ビートレーディング |

QuQuMo(ククモ)

出典:QuQuMo公式サイト

「QuQuMo(ククモ)」とは、オンライン完結型のファクタリングサービスです。特徴は、必要な書類が少ないこと。通常、ファクタリングを利用するためには10種類ほどの書類を用意しなければいけません。しかし、QuQuMoは請求書と通帳の2点のみで利用できます。

面倒な書類準備の手間が省けるので、スピーディーに資金調達できますよ。また、買取上限額がないのもQuQuMoの特徴です。そのため、QuQuMo を利用すれば1,000万円以上の資金調達もできますよ。

| 手数料 | 1%〜 |

|---|---|

| 入金日数 | 最短2時間 |

| 買取下限・上限額 | 無制限 |

| 審査の通過率 | 要確認 |

アクセルファクター

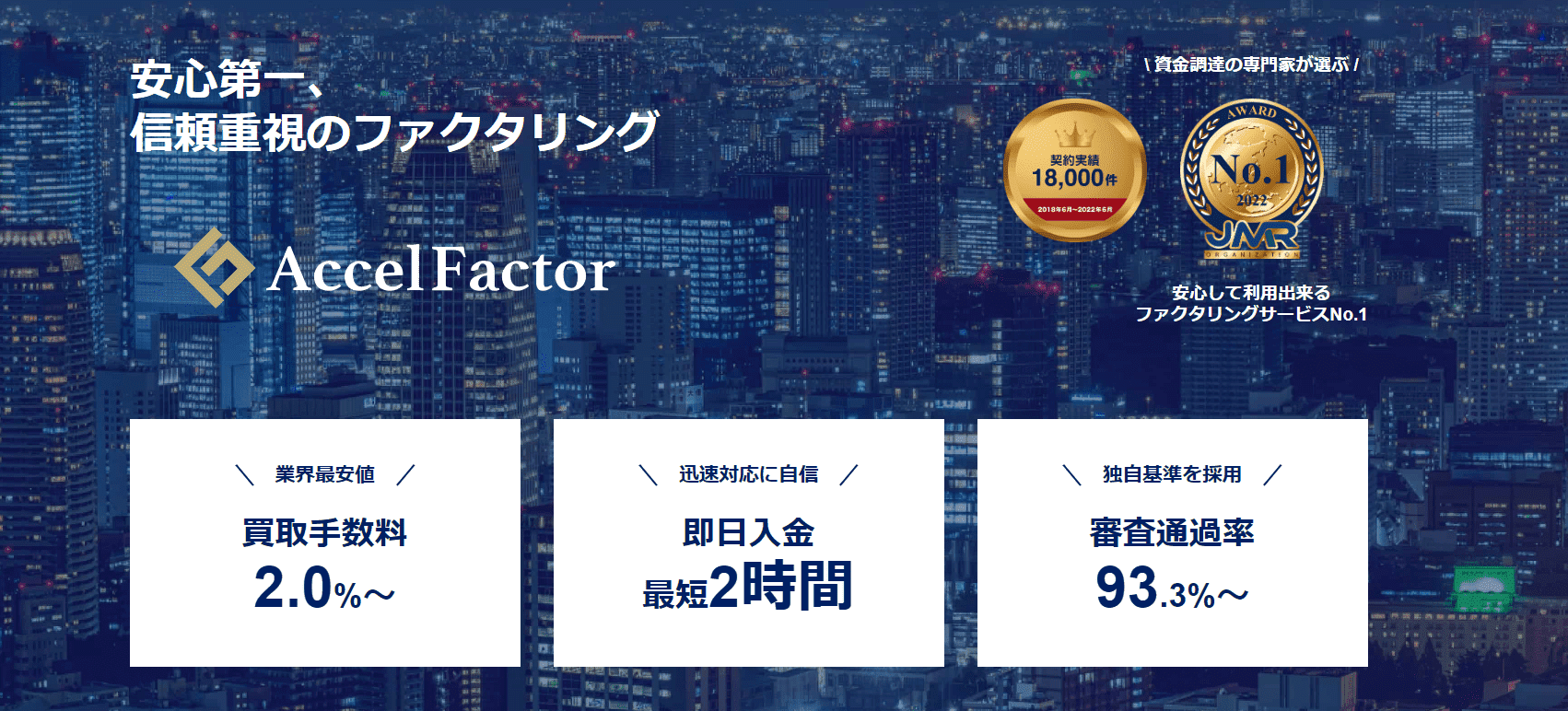

「アクセルファクター」とは、18,000件の契約実績があるファクタリングサービスです。特徴は、買取手数料が2%〜と業界最安値であること。アクセルファクターを活用すれば、多くの資金を調達できますよ。

また、最短2時間で入金してくれるのもアクセルファクターの特徴です。迅速に対応してくれるので、急ぎで資金調達をしたい人でも安心して利用できます。

※:日本マーケティングリサーチ機構が2022年4月25日〜8月2日に調査

| サービス名 | アクセルファクター |

|---|---|

| 手数料 | 2%~ |

| 入金日数 | 最短2時間 |

| 買取下限・上限 | 30万円~上限なし |

| 審査通過率 | 93% |

| 運営会社 | 株式会社アクセルファクター |

▼こちらの記事では、アクセルファクターのサービス詳細について紹介しているのでぜひご覧ください。

ベストファクター

「ベストファクター」とは、最大1億円までの資金を調達できるファクタリングサービスです。特徴は、柔軟な非対面契約に対応していること。非対面契約自体は、他社も対応しています。

しかし、契約の特性上、最大でも数百万円の買取にしか対応していないファクタリングサービスが多い傾向にあります。ベストファクターは、非対面でも最大1,000万円までの資金調達が可能です。また、最短1時間で入金してくれますよ。

そのため、ベストファクターは「非対面で素早く、そして多額の資金調達をしたい」という人におすすめです。

| サービス名 | ベストファクター |

|---|---|

| 手数料 | 2%〜 |

| 入金日数 | 最短1時間 |

| 買取下限・上限額 | 30万円〜上限なし |

| 審査通過率 | 92.25% |

| 運営会社 | 株式会社アレシア |

▼より詳細を知りたい方は、ベストファクターについて詳しく書いている以下の記事も読んでみてください。

ペイトナー ファクタリング

出典:ペイトナー公式サイト

「ペイトナーファクタリング」とは、累計申込件数が80,000件を突破したファクタリングサービスです。特徴は、初期費用と月額費用が一切かからないこと。かかるのは、サービス利用手数料の10%のみです。

シンプルで分かりやすいので、金銭や手数料でのトラブルは起こらないでしょう。また、専用口座を開設しなくても利用できるのもペイトナー ファクタリングの特徴です。電話・メールも不要なので、手間をかけずに資金調達ができます。

| サービス名 | ペイトナーファクタリング |

|---|---|

| 手数料 | 10%固定 |

| 入金日数 | 最短10分 |

| 買取下限・上限額 | 30万円〜100万円 |

| 審査通過率 | 要確認 |

| 運営会社 | ペイトナー株式会社 |

えんナビ

出典:えんナビ公式サイト

「えんナビ」とは、業界最低水準の手数料を設定しているファクタリングサービスです。特徴は、24時間365日対応であること。土日・祝日でも、専門のスタッフが丁寧に対応してくれます。

平日忙しくて中々時間が取れない人でも、えんナビなら安心して利用できますね。また、2社間ファクタリングと3社間ファクタリングの両方に対応しているのもえんナビの特徴です。

自分のニーズに合わせて使い分けられるので、満足のいく形で資金調達ができるでしょう。

| サービス名 | えんナビ |

|---|---|

| 手数料 | 要確認 |

| 入金日数 | 最短1日 |

| 買取下限・上限額 | 50万円〜5,000万円 |

| 審査通過率 | 要確認 |

| 運営会社 | 株式会社インターテック |

イージーファクター

「イージーファクター」とは、ZoomとCLOUDSIGNを用いて契約を行うファクタリングサービスです。特徴は、申し込みから契約まですべてオンラインで完結すること。わざわざ店舗まで足を運ぶ必要がないので、手軽に資金調達ができますよ。

また、法人の資金調達に強いのもイージーファクターの特徴です。コンサルタントがさまざまな視点からアドバイスをしてくれるので、資金操りで悩んでいる法人は一度相談をしてみましょう。

| サービス名 | イージーファクター |

|---|---|

| 手数料 | 2%〜 |

| 入金日数 | 最短60分 |

| 買取下限・上限額 | 300万円〜上限なし |

| 審査通過率 | 要確認 |

| 運営会社 | 株式会社No.1 |

ファストファクタリング

「ファストファクタリング」とは、年間3,000件以上の相談実績があるファクタリングサービスです。特徴は、柔軟な対応を得意としていること。「急ぎで資金調達をしたい」と伝えれば、最短2時間で振込をしてくれますよ。

また、審査の通過率が95%以上と高いのもファストファクタリングの特徴です。さまざまな面から審査をしてくれるので、業績や社会的信用度などに不安がある人でも安心してサービスを利用できますよ。

| サービス名 | ファストファクタリング |

|---|---|

| 手数料 | 2%〜 |

| 入金日数 | 最短2時間 |

| 買取下限・上限額 | 10万円~1億円 |

| 審査通過率 | 95% |

| 運営会社 | 株式会社MIRAGE |

ネクストワン

出典:ネクストワン公式サイト

「ネクストワン」とは、日本全国対応のファクタリングサービスです。特徴は、さまざまな業種に対応していること。そのため、業種が原因でファクタリングの利用を断られた人は、一度ネクストワンに相談をしてみてください。

また、即日資金調達の条件が厳しくないのもネクストワンの特徴です。条件は、必要な書類を提出するだけ。誰でも最短即日での資金調達が実現するでしょう。

| サービス名 | ネクストワン |

|---|---|

| 手数料 | 1.5%〜 |

| 入金日数 | 最短即日 |

| 買取下限・上限額 | 30万円〜上限なし |

| 審査通過率 | 96% |

| 運営会社 | 株式会社ネクストワン |

エスコム

出典:エスコム公式サイト

「エスコム」とは、創業20年の実績があるファクタリングサービスです。特徴は、10秒で簡単に見積りを出してもらえること。「いきなり申し込むのはハードルが高い」という人は、まず簡単無料見積りサービスを利用してみましょう。

また、対応しているファクタリングの種類が多いのもエスコムの特徴です。2社間・3社間はもちろん、介護報酬や診療報酬などのファクタリングにも対応しています。

| サービス名 | エスコム |

|---|---|

| 手数料 | 1.5%〜 |

| 入金日数 | 最短即日 |

| 買取下限・上限額 | 30万円~1億円 |

| 審査通過率 | 90%以上 |

| 運営会社 | 株式会社S-COM |

クイックマネジメント

「クイックマネジメント」とは、取引をした会社の数が累計3,000社を突破したファクタリングサービスです。特徴は、買取額の下限がないこと。小さな売掛債権も買取してくれるので、個人事業主やフリーランスも利用しやすいですね。

また、日本全国に対応しているのもクイックマネジメントの特徴です。エリアの制限が少ないので、誰でも気軽に利用できるでしょう。

| サービス名 | クイックマネジメント |

|---|---|

| 手数料 | 要確認 |

| 入金日数 | 最短30分 |

| 買取下限・上限額 | 下限なし~5000万円 |

| 審査通過率 | 要確認 |

| 運営会社 | 株式会社ウェーブネット |

日本トラスト

出典:日本トラスト公式サイト

「日本トラスト」とは、少額債権に対応しているファクタリングサービスです。特徴は、審査の通過率が98%と業界トップクラスであること。どのような人でも審査に通るように努力してくれるので、審査に不安がある人は日本トラストを一度利用してみましょう。

また、手数料が1%からと安いのも日本トラストの特徴です。キャンペーンが開催されていれば、さらに詳しく相談に乗ってくれますよ。

| サービス名 | 日本トラスト |

|---|---|

| 手数料 | 1%〜 |

| 入金日数 | 10万円〜500万円 |

| 買取下限・上限額 | 最短1営業日 |

| 審査通過率 | 98% |

| 運営会社 | 株式会社日本トラスト |

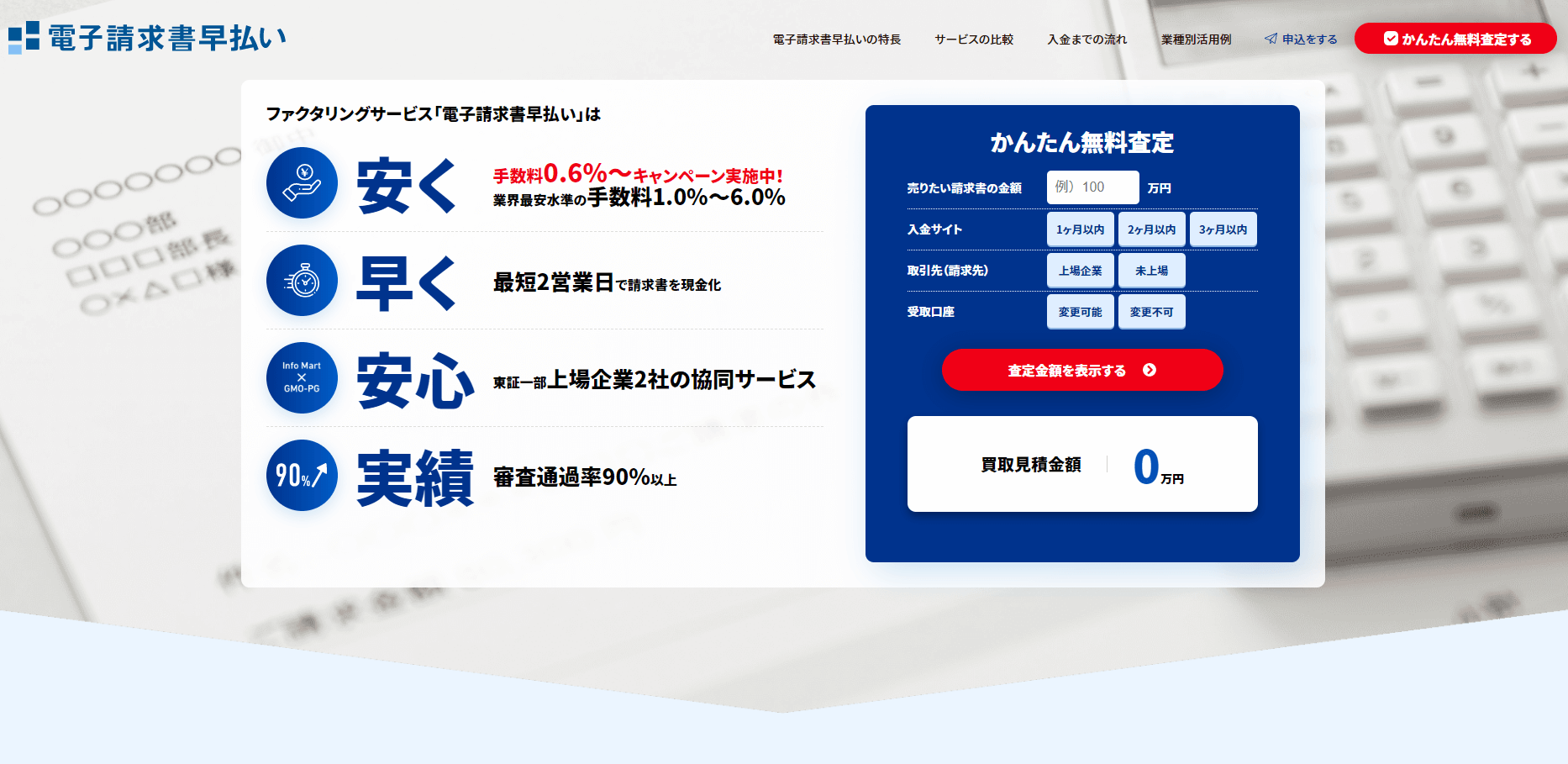

電子請求書早払い

「電子請求書早払い」とは、東証プライム上場企業2社が共同提供しているファクタリングサービスです。特徴は、専任の担当者がしっかりサポートしてくれること。

難しいことも分かりやすく丁寧に説明をしてくれるので、ファクタリングの利用が初めてでも安心できますよ。また、資金化可能な枠を事前に確保できるのも電子請求書早払いの特徴です。枠を確保しておけば、必要なタイミングですぐに資金を調達できますよ。

| サービス名 | 電子請求書早払い |

|---|---|

| 手数料 | 1%〜 |

| 入金日数 | 最短2営業日 |

| 買取下限・上限額 | 10万円〜1億円 |

| 審査通過率 | 要確認 |

| 運営会社 | 株式会社インフォマート・GMOペイメントゲートウェイ株式会社 |

PayToday

「PayToday」とは、累計申込額が100億円を突破したファクタリングサービスです。特徴は、すべての対応が素早いこと。理由は、AIを導入しているためです。これにより、申し込みから最短30分での振込を実現しました。

Webで完結するので、対面の面談も必要ありませんよ。また、開業して間もない人も利用できるのもPayTodayの特徴です。どのような状況でもフレキシブルに対応してくれるので、非常に利用しやすいサービスと言えるでしょう。

| サービス名 | PayToday |

|---|---|

| 手数料 | 1%〜 |

| 入金日数 | 最短30分 |

| 買取下限・上限額 | 10万円~上限なし |

| 審査通過率 | 公式サイトのシミュレーションで確認可能 |

| 運営会社 | Dual Life Partners株式会社 |

▼以下記事では、PayTodayのメリットを詳しく解説しているのでぜひご一読ください。

OLTAクラウドファクタリング

出典:OLTA公式サイト

「OLTAクラウドファクタリング」とは、累計申込額が1,000億円を突破したファクタリングサービスです。特徴は、大手企業がパートナーとして協力していること。例えば、「みずほ銀行」や「三井住友銀行」などがパートナーになっています。

信頼できる企業ばかりなので、安心してサービスを利用できますね。また、売掛債権を必要な分だけ売却できるのもOLTAクラウドファクタリングの特徴です。そのため、無駄な手数料を支払うことなく資金調達できますよ。

※:日本マーケティングリサーチ機構が2021年6月期に調査

| サービス名 | OLTAクラウドファクタリング |

|---|---|

| 手数料 | 2%〜 |

| 入金日数 | 最短即日 |

| 買取下限・上限額 | 下限・上限なし |

| 審査通過率 | 要確認 |

| 運営会社 | OLTA株式会社 |

OLTAクラウドファクタリングのサービス詳細は以下の記事で紹介しています。気になる方はぜひご覧ください。

ジャパンマネジメント

「ジャパンマネジメント」とは、東京・福岡を中心に営業しているファクタリング会社です。特徴は、秘密厳守で動いてくれること。独自の審査・ノウハウによって、銀行や取引先に知られずに資金調達ができます。

また、償還請求権なしで契約を結べるのもジャパンマネジメントの特徴です。そのため、貸し倒れリスクと売掛債権管理の軽減を図れますよ。

| サービス名 | ジャパンマネジメント |

|---|---|

| 手数料 | 3%〜 |

| 入金日数 | 最短即日 |

| 買取下限・上限額 | 20万円~5000万円 |

| 審査通過率 | 要確認 |

| 運営会社 | 株式会社ラインオフィスサービス |

No.1ファクタリング

出典:NO.1公式サイト

「No.1ファクタリング」とは、売掛債権を即日で高額買取してくれるファクタリングサービスです。特徴は、建設業特化型のファクタリングサービスを提供していること。建設業の事情を把握したスタッフが対応してくれるので、安心してサービスを利用できます。

また、24時間対応で申し込みを受け付けているのもNo.1の特徴です。自分の都合に合わせて資金調達の申し込みができるのは、非常に助かりますね。

| サービス名 | No.1ファクタリング |

|---|---|

| 手数料 | 2%〜 |

| 入金日数 | 最短1時間 |

| 買取下限・上限額 | 50万円〜1億円 |

| 審査通過率 | 92.25% |

| 運営会社 | 株式会社No.1 |

ファクタリングとは

ファクタリングとは、売掛債権の買取サービスです。ここからファクタリングの仕組みや種類などを紹介します。

- 取引先に代金を請求する売掛債権をファクタリング会社に売却する

- 売掛金から手数料が引かれた金額が振り込まれる

- 売掛債権の現金化に成功

通常、売掛金が入金されるまでは1〜2ヶ月ほどかかります。しかし、ファクタリングを利用すれば最短即日で現金が手に入ります。そのため、ファクタリングは「素早く資金調達をしたい」という人におすすめです。

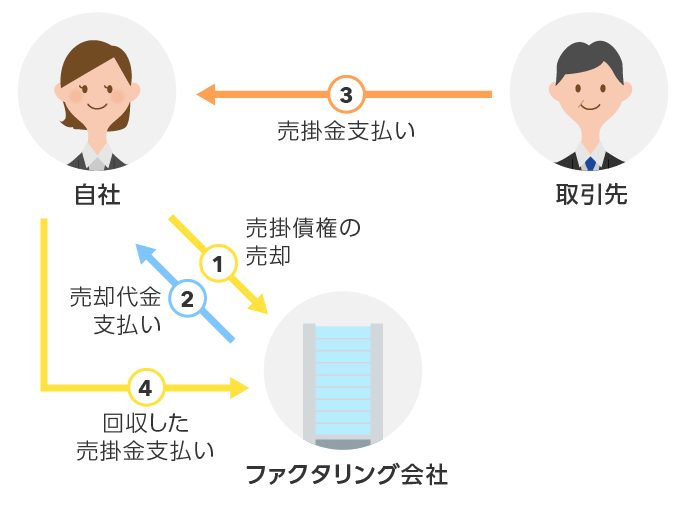

2社間ファクタリングとは

2社間ファクタリングとは、サービスの利用者とファクタリング会社の2者で取引を行う契約形態です。取引先企業の承諾を得ずに契約を締結できるため、取引先に知られずにファクタリングを利用できます。

また、関わる人数が少ないので、素早く売掛債権を現金化できます。ただ、サービス手数料が少し高めなのが2社間ファクタリングのデメリットです。多くの資金を調達したい人には向かないので注意してください。

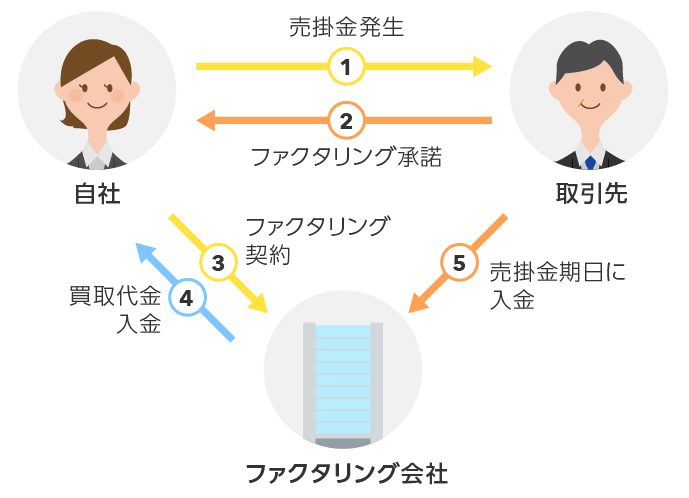

3社間ファクタリングとは

3社間ファクタリングとは、サービスの利用者とファクタリング会社と取引先企業の3者で取引を行う契約形態です。ファクタリング会社は、2社間ファクタリングよりも低いリスクで売掛債権を買い取れます。

そのため、2社間ファクタリングよりも低い手数料を適用してくれるところが多いですよ。しかし、3社間ファクタリングで契約を締結すると、ファクタリングの利用を取引先に知られます。

イメージダウンによる関係悪化が懸念されるので、しっかり理解を得てから利用するようにしましょう。

ファクタリングの種類

ファクタリングの種類は、大きく5種類に分けられます。ここでは、どのような種類があるのか説明しますね。

買取ファクタリング

買取ファクタリングとは、ファクタリング会社に売掛債権を買取してもらい現金を受け取るサービスです。一般的にファクタリングと言ったら、こちらを指します。債券売買取引にあたるため、買取ファクタリングを利用しても負債は増えません。

また、取引先の倒産リスクも避けられます。ただ、売掛先の信用力によってはサービスを利用できないので注意しましょう。

保証ファクタリング

保証ファクタリングとは、売掛金の支払いをファクタリング会社に保証してもらうサービスです。メリットは、売掛金を回収できないリスクを軽減できること。貸し倒れリスクをなくしたい場合に役立ちます。

保証ファクタリングでは、買取手数料がかかりません。しかし、所定の保証料がかかるので注意しましょう。

国際ファクタリング

国際ファクタリングとは、世界各国のファクタリング会社が連携して資金化を手助けしてくれるサービスです。メリットは、送金ベースの代金回収を確実かつ安全に行えること。海外の企業を相手に商売をしている人は、重宝するでしょう。

デメリットは、手数料が高いことです。そのため、安くサービスを利用したい人は必ず相見積りを行いましょう。

一括ファクタリング

一括ファクタリングとは、売掛債権を活用して支払いを合理化する仕組みのことです。主に、これまで手形が使われていた場合に活用します。金融機関に売掛債権を一括で買取してもらうことで代金が振り込まれる仕組みです。

3社間ファクタリングと同じ仕組みが採用されていますが、目的と用途が異なるので注意しましょう。なお、ファクタリング会社が金融機関の代わりになるため、企業の社会的信用度が低いとこのサービスは利用できません。

医療ファクタリング

医療ファクタリングとは、診療報酬債権を現金化するサービスです。通常、医療機関は診療報酬を社会保険診療基金や国民健康保険団体連合会に請求しなければいけません。しかし、これだと入金までに時間がかかります。

そこで役に立つのが、医療ファクタリングです。このサービスを使うことで、通常よりも早く現金を手に入れられます。売掛先が国なので、有利な条件で契約を締結できるケースが多いでしょう。

ファクタリング会社のタイプ

一口にファクタリング会社と言っても、さまざまなタイプがあります。タイプによって契約形態や審査の厳しさなどが異なるので、注意しましょう。ここでは、ファクタリング会社の4つのタイプについて説明します。

独立系

独立系のファクタリング会社とは、金融機関に属さずにファクタリングサービスを提供している会社のことです。多くの会社が2社間ファクタリングを採用しており、手数料や振込日数などのサービスで差別化を図っています。

独立系ファクタリングの特徴は、以下の通りです。

- 審査・振込日数が早い会社が多い

- 小口債券から大口債権まで、幅広く扱っている

- 個人事業主でも利用できる会社が多い

- 審査や対応に柔軟な会社が多い

デメリットは、利用する会社によって手数料が大きく異なることです。そのため、利用する前に見積りを出してもらい、いくらの手数料が適用されるのか必ず確認をしましょう。

銀行系

銀行系のファクタリング会社とは、銀行や銀行出資のグループ会社がファクタリングサービスを提供しているタイプです。3社間ファクタリングをメインに取り扱っており、大口債券の買取を得意としています。銀行系ファクタリングの特徴は、以下の通りです。

- 手数料が低い傾向にある

- 銀行が運営しているため安心感がある

デメリットは、振込日数が長く審査が厳しい傾向にあることです。柔軟性はあまりないので、審査に不安がある人は独立系のファクタリング会社を利用しましょう。

ノンバンク系

ノンバンク型のファクタリング会社とは、消費者金融や新販会社などがファクタリングサービスを提供しているタイプです。主に以下のような特徴があります。

- 3社間ファクタリングをメインに取り扱っている

- 大手銀行傘下に入っているノンバンクが運営しているサービスであれば、安心感がある

デメリットは、銀行系と同様に柔軟性があまりないことです。手間と費用がかかるケースもあるので、時間に余裕がない人は注意しましょう。

業界特化型

業界特化型のファクタリング会社とは、特定の業種に特化したファクタリングサービスを提供している会社です。例えば、建設業特化型ファクタリング会社やIT業界特化型ファクタリング会社などが存在します。業界特化型ファクタリング会社の特徴は、以下の通りです。

- ファクタリングの他に、コンサルティングサービスを提供している会社もある

- 特定の業界についての知識・経験が豊富なので、柔軟に対応してくれる

- どの業界に特化しているか分かりやすいので業者選びが簡単

デメリットは、業界特化型の会社の数が少ないことです。現在増えている段階なので、充実するまではもう少し時間がかかるでしょう。

ファクタリングのメリット・デメリット

ファクタリングにはメリットとデメリットがあります。それぞれを理解した上でファクタりイングを利用しましょう。

| メリット | デメリット |

|---|---|

| ・素早く現金化 ・売掛債権の未回収リスクを回避 ・業績が悪くても資金調達が可能 ・担保や保証人が必要ない ・どのような業態でも利用できる ・信用情報に傷がつかない |

・手数料が引かれる ・資金操りの悪化を疑われる可能性がある ・売掛先の信用力によっては利用不可の場合あり |

ファクタリングのメリット

資金調達は、融資やビジネスローンなどでもできます。その中で、わざわざファクタリングを利用するメリットはあるのでしょうか。その疑問を解消するために、ここではファクタリングのメリットについて説明します。

素早く現金化できる

融資やビジネスローンだと、申し込みから資金調達が完了するまで数週間〜数ヶ月かかります。資金に余裕があればこれだけの期間待てますが、待てない状況の人もいるでしょう。そのような状況のときに役立つのがファクタリングです。

ファクタリングを使えば、最短即日で資金を調達できます。利用するファクタリング会社によっては、申し込みから最短数十分で資金を調達できますよ。

売掛債権の未回収リスクを回避できる

売掛金が入金されるのは、1〜2ヶ月後が一般的です。この間に取引先企業が倒産した場合、売掛金を回収できずに終わるケースがほとんどでしょう。業種によっては、数百万円〜数千万円の損失を負います。

このリスクをゼロにできるのが、ファクタリングです。ファクタリングを利用すれば、売掛金の回収責任はファクタリング会社に移るからです。仮に取引先企業が倒産して売掛金の回収が不可能になっても、サービスの利用者は弁済をする必要がありません。

業績が悪くても資金調達が可能

融資やビジネスローンでは、自社の業績が見られます。貸したお金はその会社から回収する必要があるからです。しかし、ファクタリングでは売掛金を取引先企業から回収します。そのため、ファクタリングでは取引先企業の業績が見られます。

自社の業績が悪くても取引先企業の業績がよければ審査に通過する可能性が高いのは、ファクタリングならではのメリットでしょう。

担保や保証人が必要ない

ファクタリングは、債権の売買契約によって成立するサービスです。必要なのは売掛債権とその他の書類のみです。融資やビジネスローンなどのように担保・保証人は必要ありません。そのため、担保や保証人を用意するのが難しい人でも利用しやすいでしょう。

どのような業態でも利用できる

ファクタリングは、売掛債権があれば基本どのような業態でも利用できます。融資やビジネスローンなどでは断られる傾向がある個人事業主・フリーランスでも利用できますよ。ファクタリング会社によっては、クレジット債権も買い取ってくれます。

信用情報に傷がつかない

ファクタリングは、あくまでも売掛債権の買取サービスです。そのため、サービスを利用してもKSCやJICOなどの信用情報機関には反映されません。融資やビジネスローンの審査に悪影響が及ぶことはないので、安心してください。

ファクタリングのデメリット

非常に便利な資金調達方法として注目を浴びているファクタリングですが、もちろんデメリットもあります。サービスを利用して後悔しないためにも、ここでしっかりデメリットを把握しておきましょう。

手数料が引かれる

ファクタリングに金利はかかりません。その代わりに買取手数料が発生します。そのため、売掛金全額が振り込まれるわけではないので注意しましょう。売掛金から買取手数料が引かれた金額が振り込まれます。

資金操りの悪化を疑われる可能性がある

3社間ファクタリングを利用すると、資金調達の事実が取引先企業に知られます。取引先企業によっては、資金操りの悪化を疑うでしょう。その結果、今後の取引量を減らされる恐れがあります。

取引先企業に知られずにサービスを利用したい場合は、2社間ファクタリングで契約を締結することをおすすめします。

売掛先の信用力によってはファクタリングを利用できない

ファクタリングの審査では、売掛先の信用力が見られます。そのため、自社の信用力が高くても取引先企業の信用力が低ければ審査に通らない可能性があります。審査の通過率を上げたい場合は、なるべく信用力が高い企業の売掛債権を買取に出しましょう。

ファクタリングの審査基準

ファクタリングは、独自の基準で審査が行われます。融資やビジネスローンの感覚で申し込みをすると審査落ちする可能性があるので、注意しましょう。ここでは、ファクタリングの審査で見られる傾向にある箇所をいくつか紹介します。

・売掛債権の支払い期日

・売掛先企業との取引実績

・売掛債権自体の信用度

・申し込み者の信用度

取引先企業の社会的信用度

ファクタリングでは、取引先企業の社会的信用度が最重要視されます。売掛金は、取引先企業から回収するからです。主に支払い能力が高いか確認されます。そのため、上場企業や公的機関など、社会的信用度の高い売掛債権を売却すれば審査の通過率は高くなるでしょう。

なお、社会的信用度が高いと判断されると買取手数料も安くなる傾向があります。

売掛債権の支払い期日

ファクタリングでは、売掛債権の支払い期日が短いほど「リスクが低い」と判断されます。審査の通過率を高めたい場合は、なるべく支払い期日が短い売掛債権を売却しましょう。支払い期日が短ければ、手数料が安くなりやすいと同時に振込日数も短くなりやすいですよ。

売掛先企業との取引実績

近年、架空の売掛債権を作成し、資金を騙し取ろうとする悪徳な利用者が増えています。このような利用者を排除するために、審査ではサービスの利用者が売掛先企業と継続的に取引をしているか確認されます。

正式な取引であっても、1回目の取引だと審査に落ちる可能性があるでしょう。そのため、継続的な取引がまだない場合は発注書や個別契約書などの他の書類もあわせて提出してください。

売掛債権自体の信用度

売掛債権自体の信用度も意外と重要です。信用できると判断されれば、多少条件が厳しくても審査に通る可能性があります。信用度が低いと判断されやすい債権の特徴は以下の通りです。

- 不良債権

- 民事再生中、または事業譲渡計画が進んでいる取引先の売掛債権

- 個人間の債権

申し込み者の信用度

重要度は低いものの、申し込み者の信用度も確認されます。身分が不明確だったり過去に大きな過失があったりすると、審査落ちする可能性があるので注意してください。ファクタリングでは、担当者に不安を抱かせないように立ち振る舞うのが大切です。

自分の信用度に不安がある人は、他の書類もしっかり用意して誠実であることをアピールしましょう。

失敗しないファクタリング会社の選び方

たくさんあるファクタリング会社から、自分にぴったりのところを探すのは至難の業です。適当に選ぶと悪徳業者に引っ掛かる恐れがあるので、注意してください。ここでは、失敗を防ぐためにファクタリング会社の選び方を紹介します。

利用可能額と手数料を確認する

ファクタリングは、売掛債権の買取サービスですので、いくらまで買い取れるかは利用するファクタリング会社によって異なります。

上限が数百万円のところもあれば、1億円以上のところもあるのでよく確認をしましょう。

小口債権を買取に出す人は、下限額も確認してください。売掛債権の金額が下限額を下回っていると、他の条件を満たしていてもサービスを利用できないからです。

ファクタリングの手数料の相場は、以下の通りです。

- 2社間ファクタリング:8〜18%

- 3社間ファクタリング:2〜9%

適用される手数料は、ファクタリング会社によって異なります。そのため、相場内の手数料が適用されているか必ず確認しましょう。相場を大きく超える手数料を設定されている場合、本当にファクタリングか確認してください。

ファクタリングを装った別のサービスで規約を結ばされている可能性があるからです。そのような業者は高い確率で悪徳業者なので注意しましょう。

入金までの期間を確認する

ファクタリングの利用を検討している人のほとんどが、「素早く資金調達したい」と思っているでしょう。確かに、ファクタリングの方が融資やビジネスローンよりも素早く資金を調達できます。

しかし、実際に何日で買取金額が振り込まれるかは利用するファクタリング会社によって異なります。会社によっては、1週間近くかかるので注意してください。公式サイトを見たり問い合わせたりして、何日でお金が振り込まれるのか確認をしましょう。

▼こちらの記事では、即日入金可能なファクタリング会社を紹介しているのであわせてご覧ください。

審査の通過率を確認する

他の資金調達方法に比べて、ファクタリングは審査の通過率が高いとされています。しかし、具体的な審査通過率は利用するファクタリング会社によって異なります。審査に不安がある人は、なるべく審査の通過率が高いファクタリング会社を選びましょう。

90%以上ある会社だと比較的安心できますよ。なお、以下を意識すると審査の通過率が高まります。

- 支払い期日が短い売掛債権を買取に出す

- 業績や経営状況がよい取引先の売掛債権を買取に出す

- 自社の売上規模にあった売掛債権を買取に出す

対応している申し込み方法を確認する

現在、ファクタリングの契約は以下いずれかの方法で締結できます。

- 対面

- 郵送

- 電話・FAX

- オンライン

上記のうち、どの契約方法に対応しているかは利用するファクタリング会社によって異なります。必ず自分が希望する契約方法に対応しているか確認をしましょう。

▼こちらの記事では、オンライン完結型のファクタリング会社を紹介しているので参考にしてください。

相見積りをする

手数料や振込日数など、サービスの詳細は利用するファクタリング会社によって異なります。なるべくよい条件でファクタリングを利用したい人は、相見積りを行いましょう。相見積りとは、見積書を見て複数の会社を比較することです。

相見積りを行うと手数料の相場が分かるので、悪徳業者に引っ掛かるのも防げます。リスクなく相見積りをしたい人は、無料見積りを実施しているファクタリング会社を利用しましょう。

口コミ・評判を確認する

よい口コミ・評判が多い場合、それはサービスを利用した人の多くが満足している証拠です。そのようなファクタリング会社を利用すれば、大きな失敗はしないでしょう。ただ、よい口コミ・評判しかない会社には十分注意してください。

悪い口コミ・評判を削除して、意図的にコントロールしている可能性が高いからです。

債権譲渡登記が必要か確認する

債権譲渡登記とは、債権を譲渡した事実を法務局に登記する制度です。登記した内容は、誰でも閲覧できます。債権譲渡登記をすると手数料が高い確率で安くなりますが、以下のようなデメリットも生じます。

- 印紙代や司法書士報酬など、別途費用がかかる

- 上記の費用をファクタリング会社が負担する場合、買取手数料が高くなる可能性がある

- 取引先にファクタリングの利用を知られる可能性がある

債権譲渡登記をすることで生まれる利用者のメリットは、ほぼありません。そのため、なるべく債権譲渡登記が不要なファクタリング会社を利用するようにしましょう。

償還請求権が必要か確認する

償還請求権とは、売掛債権を全額請求できる権利のことです。債務の責任範囲は限定されていません。そのため、取引先企業が倒産して売掛金の回収が不可能になった場合、サービスの利用者が弁済する必要があります。

非常にリスクが高いので、償還請求権がないファクタリング会社を選ぶようにしましょう。

注意すべき悪徳ファクタリング会社の特徴

残念ながら、ファクタリング業界には悪質な業者も潜んでいます。「ヤミ金融業者の偽装ファクタリング」も存在しています。

参考:NHKニュース

この業者に引っ掛かると法外な手数料を騙し取られるので注意しましょう。

ここでは、悪質な業者に引っ掛かるのを防ぐために悪徳ファクタリング会社の特徴を紹介します。

・会社概要が不明確

・契約書を出さない

・手数料が高額

・甘い謳い文句を多用する

・賃金業登録せずに融資を勧誘

見積りを出さない

通常、多くのファクタリング会社は契約を結ぶ前に見積りを出してくれます。サービスの利用者に買取金額を確認してもらうためです。しかし、悪徳業者は見積りを出さない傾向があります。出しても内容がかなり不明確です。

これは買取金額を確認されるとお金を騙し取れない可能性があるからです。そのため、見積りは必ず契約締結前に一度出してみましょう。

会社概要が不明確

真っ当に営業している会社は、最低でも事務所の住所や連絡先、そして公式サイトなどを記載・作成します。これがない会社は、怪しむようにしましょう。とくに注目したいのが「固定電話の番号が記載されているか」です。

悪徳業者は架空の名義で契約した電話を使う傾向があります。そのため、固定電話の番号を聞いても教えてくれません。このような業者は利用しないようにしてくださいね。

契約書を出さない

通常、ファクタリングの契約を結ぶ際は債権譲渡契約書を作成します。この契約書がない場合、もしくは金銭消費賃借契約書を出された場合は十分注意しましょう。悪徳業者である可能性が高いからです。

なお、金銭消費賃借契約書は融資を利用する際に使う契約書です。ファクタリングとはまったく違うサービスなので、騙されないように注意してくださいね。

手数料が高額

ファクタリングの手数料には、以下のように相場があります。

- 2社間ファクタリング:8〜18%

- 3社間ファクタリング:2〜9%

この相場よりも手数料が異常に高い場合は、悪徳業者を疑いましょう。なお、手数料の高さは相見積りでも判断できます。

甘い謳い文句を多用する

業者によっては、甘い謳い文句を多用してお客様を集めています。資金調達に焦っている場合は、思わず甘い謳い文句に振り向いてしまうでしょう。しかし、その謳い文句が怪しくないか必ず確認してください。よくあるのが「審査なし」という謳い文句です。

真っ当なファクタリング会社は、必ず審査を行います。審査なしで売掛債権を買い取ると未回収リスクが高まるからです。一度落ち着き、本当に問題がない宣伝文句なのか確認してくださいね。

賃金業登録せずに融資を勧誘

ファクタリング会社によっては、融資をおすすめしてくるでしょう。その際は、金融庁の登録貸金業者情報検索サービスで賃金業登録がされているかを確認をしてください。融資は、賃金業登録をした業者しかできません。

未登録なのに融資をおすすめしてくる業者は、確実に悪徳業者です。法外な金利を設定されてお金を騙し取られるので、十分注意してくださいね。

ファクタリングを利用する際の注意点

ファクタリングを利用する際は、手数料の決まり方に注意しましょう。サービスの詳細や調達できる金額などにも注意してくださいね。ここでは、そのようなファクタリングを利用する際の注意点について説明します。

手数料は審査後に分かる

ファクタリング会社の公式サイトを確認すれば、大体いくらの手数料が適用されるのかが分かります。しかし、実際に適用される手数料は審査後にしか分かりません。なぜなら、手数料は以下のような要素で変動するからです。

- 契約形態

- 売掛債権の金額

- 売掛先企業の信用力

- サービス利用者の利用回数

- 債権譲渡登記を行うか

手数料の詳細を知りたい人は、まず見積りの依頼をしましょう。

サービスの詳細は利用内容によって異なる

ファクタリングの公式サイトでは、審査の時間や振込日数なども分かります。しかし、こちらも利用内容によって大きく異なるので注意しましょう。とくに間違えやすいのが、振込日数です。

最短即日を謳っていても、利用内容によっては振込までに数日かかる場合があります。不安がある場合は、いきなり申し込まず、まずはスタッフにサービスの説明をしてもらいましょう。

取引先に知られる場合がある

2社間ファクタリングを利用すれば、取引先に知られずに資金調達ができます。しかし、以下のようなケースでは2社間ファクタリングでもサービスの利用を取引先に知られる可能性があります。

- 二重譲渡を行った場合

- 支払い期日を無断ですぎた場合

- 債権譲渡登記ありで契約を結んだ場合

気を抜けないので、細心の注意を払った上で契約を結ぶようにしましょう。

売掛金を全額調達できるとは限らない

ファクタリングには、掛け目があります。掛け目とは、取引先企業の信用度に応じて設定される買取上限額のことです。この掛け目が低いと、売掛金の一部しか買取してもらえません。そのため、初回利用時は掛け目を意識してファクタリングを利用するようにしましょう。

なお、掛け目は3社間ファクタリングの方が高い傾向にあります。

審査の通過率と買取手数料は反比例する

ファクタリング業界には、審査が緩い会社と厳しい会社が存在します。なるべく無駄な手数料を支払いたくない人は、審査が厳しい会社を選びましょう。審査が緩い会社は、手数料が高めに設定されている傾向があるからです。

審査が緩くて買取手数料が安い会社は、基本的に存在しません。そのような会社は悪徳業者の可能性が高いので、十分注意してください。

対面契約はコストと手間がかかる

ファクタリングは、対面でも契約を結べます。非常に安心感があるため、ファクタリングの利用に不安を感じている人は対面で契約を結んだ方がよいでしょう。しかし、なるべく効率的に契約を締結したい人にはおすすめできません。

店舗まで出向くコストと時間がかかるからです。入金も遅くなりやすいので、注意してくださいね。

費用の内訳は契約締結前に確認する

ファクタリングの契約書には、さまざまな情報が記載されています。面倒で読み飛ばす人もいるでしょう。しかし、契約を締結してから契約の内容を変更することはできません。確認作業を怠ると、不利な内容でファクタリングを利用することになります。

そのため、少し面倒でも費用の内訳は契約締結前に必ず確認するようにしましょう。

売掛債権の二重譲渡は犯罪

二重譲渡とは、一つの売掛債権を複数のファクタリング会社に売却することです。これは、詐欺罪や横領罪にあたります。悪質な場合は、刑事告訴にて逮捕されるでしょう。そのため、ファクタリングを利用する際は二重譲渡にならないように十分注意してください。

ファクタリングの利用方法

ファクタリングは、非常にシンプルな手順で利用できます。しかし、初めてだと不安ですよね。その不安を解消するために、ここではファクタリングの利用手順を紹介します。

ファクタリングの利用に必要な書類

ファクタリングを利用する際は、以下の書類が必要です。

- 通帳のコピー

- 身分証明書

- 売掛債権を証明できる書類

利用するファクタリング会社によっては、決算書や納税証明書なども求められます。詳細は、申し込み時に問い合わせて確認をしてください。

ファクタリングの利用手順

1.ファクタリング会社に問い合わせる

まずは、利用したいファクタリング会社を見つけましょう。見つけたら、そのファクタリング会社に問い合わせてください。主に以下の内容を確認するとよいですよ。

- 審査に通りそうか

- 振込金額はいくらになりそうか

- 何日で振り込みができそうか

事前相談をすれば、失敗しない業者選びができるでしょう。

2.申し込みをする

自分にぴったりな業者を見つけたら、サービスを利用するために申し込みましょう。現在は、ほとんどの業者がWebから申し込めます。申し込みをしたら、必要事項を記入してください。

3.必要な書類を提出する

必要事項を記入すると、書類の提出を求められます。ここを間違えると入金が遅れるので注意してください。落ち着いて間違いのないように書類を提出しましょう。

4.審査を受ける

書類を提出したら、それをファクタリング会社が確認し、審査を行います。早ければ、数十分から数時間で結果が届くでしょう。なお、審査ではヒヤリングも行われます。そのヒヤリングも審査の判断材料になるので、誠実に答えてくださいね。

5.説明を受けて契約を結ぶ

無事、審査を通過したらスタッフから契約の説明を受けます。分からない箇所は、契約を結ぶ前に質問してください。契約締結後に契約の内容を変更することはできないからです。契約を締結したら、入金されるのを待ちましょう。

何日で入金されるかは、審査後の説明で伝えられますよ。

ファクタリングによくある質問

ここでは、ファクタリングに関するよくある質問に回答します。

ファクタリングに違法性はある?

ファクタリング自体に違法性はありません。民法555条にも、きちんとした法的根拠が記載されています。上場企業もファクタリングサービスを提供しているので、安心して利用できますよ。

ファクタリングはやばいと言われるのはなぜ?

ファクタリングがやばいと言われる理由は、悪徳業者が存在するためです。一部の悪徳業者がファクタリングのイメージを悪くしています。しかし、前述したようにファクタリング自体に違法性はありません。

資金調達方法の一種として認められているので、信頼できる業者であれば安心してください。

審査が甘いファクタリング会社の特徴は?

以下のような特徴をもつファクタリング会社は、審査が甘い傾向にあります。

- オンライン完結型のファクタリングサービス

- 個人事業主やフリーランスも利用できる

- 必要な書類が少ない

- 独立系のファクタリング会社

- 審査の通過率を公開している

一度に複数のファクタリング会社を利用できる?

複数のファクタリング会社を利用しても問題はありません。

しかし、二重譲渡だけは行わないように注意しましょう。二重譲渡を行うと犯罪になります。

最適なファクタリング会社を選びましょう

今回は、おすすめのファクタリング会社を紹介しました。どこも実績があると同時に口コミ・評判がよい傾向にあります。比較的信頼できる会社ばかりなので、気になるところにも遠慮なく問い合わせてみてください。

時間に余裕がある人は、相見積りもしてみてくださいね。