- ファクタリングおすすめ

ファクタリング乗り換え先おすすめ会社7選!他社利用中でも乗り換えは可能?注意点も

※当記事はアフィリエイト広告を含みます。

※「高く売れるドットコム」「おいくら」は弊社マーケットエンタープライズが運営するサービスです。

ファクタリングは、非常に便利なサービスです。しかし、長く使っていると何らかの不満が出てくるでしょう。

例えば、買取手数料が高い、入金速度が遅いなどです。不満を感じている場合は、乗り換えを検討してみてはいかがでしょうか。

今回は、ファクタリングを利用している途中に他社に乗り換えても問題ないのか、説明します。おすすめの乗り換え先や乗り換え先の選び方なども紹介するので、参考にしてください。

目次

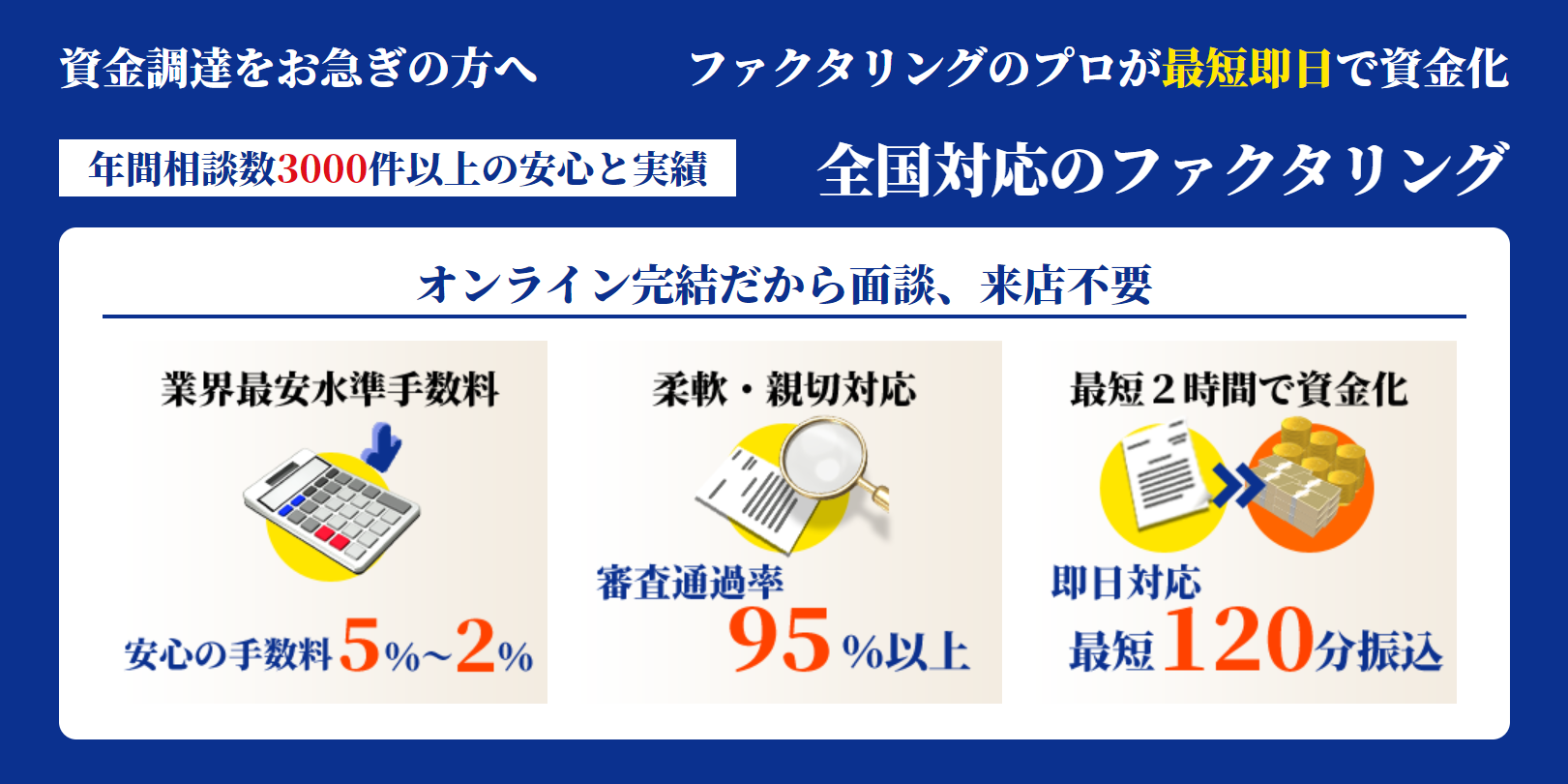

請求書を今すぐ現金化!

資金調達実績5万社以上!

審査資料2点で最短2時間審査完了!

※個人事業主or法人専用のサービスです

※相場情報は実際の買取価格と異なる可能性がございます。

ファクタリング利用中に他社への乗り換えは可能?

基本的に、ファクタリングの乗り換えは禁止されていません。そのため、A社でファクタリングを利用している途中にB社に乗り換えることもできます。

銀行融資の場合、乗り換えるためには改めて厳しい審査を受けなければいけません。また、不動産を担保にしている場合は、再度抵当権登記をする必要があります。

しかし、ファクタリングは簡単な審査と条件の擦り合わせのみで乗り換えが可能です。面倒な手続きがないので、気軽に乗り換えられるでしょう。

しかし、譲渡済みの売掛債権を乗り換え先のファクタリング会社に移行することは禁じられています。

乗り換え先におすすめのファクタリング会社7選

せっかく乗り換えるのであれば、現在より少しでも条件がよいところに乗り換えたいでしょう。

その願いを叶えるために、ここでは乗り換え先におすすめのファクタリング会社を紹介します。

ビートレーディング

「ビートレーディング」とは、時代のニーズに合わせてさまざまな機能を導入しているファクタリング会社です。

特徴は、中小企業に寄り添って営業をしていること。そのため、買取下限額は定めていません。

「中小企業でも相手にしてもらえるだろうか」と不安を抱かず、気軽に相談をしてみてください。

| 買取下限額 | なし |

|---|---|

| 買取上限額 | なし |

| 現金化までのスピード | 最短2時間 |

| 買取手数料 | 2%〜 |

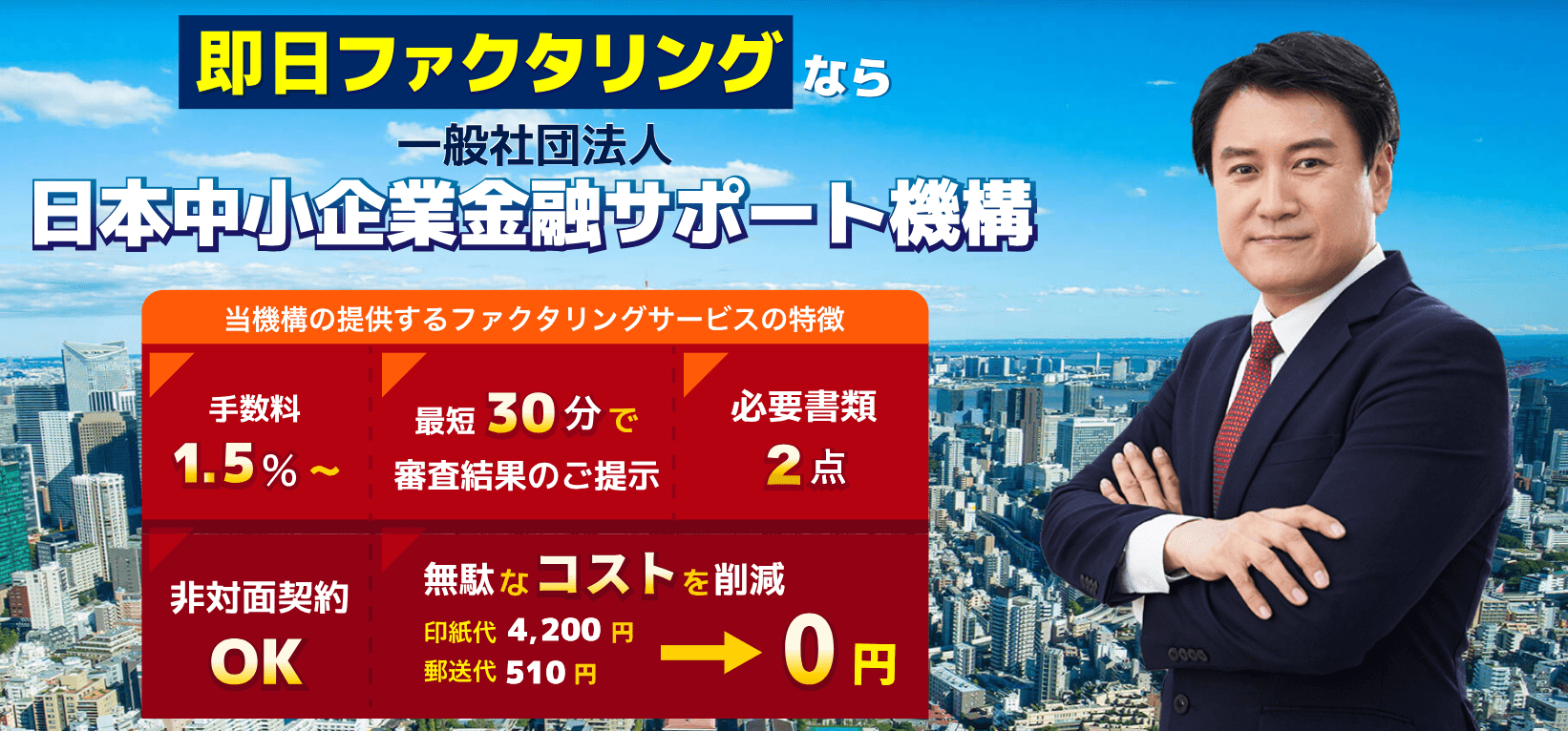

日本中小企業金融サポート機構

「日本中小企業金融サポート機構」とは、印鑑証明・登記簿謄本が一切不要のファクタリングサービスです。

特徴は、請求書があれば最短3時間で現金化できること。現在の現金化速度に不満がある人は、日本中小企業金融サポート機構への乗り換えを検討してみましょう。

また、2社間ファクタリングに対応しているのも日本中小企業金融サポート機構の特徴です。

取引先に知られずにファクタリングを利用できるので、今後取引に悪影響が出る心配はありませんよ。

| 買取下限額 | 要確認 |

|---|---|

| 買取上限額 | 要確認 |

| 現金化までのスピード | 最短3時間 |

| 買取手数料 | 1.5%〜 |

アクセルファクター

「アクセルファクター」とは、審査通過率93%のファクタリング会社です。特徴は、少額債権にも対応していること。

30万円から買取してくれるので、気軽にファクタリングを利用できますよ。また、買取手数料がリーズナブルなのもアクセルファクターの特徴です。

理由は、経営を立て直すことが第一と考えているため。お客様目線で誠実に対応してくれるので、安心して乗り換えられますね。

| 買取下限額 | 30万円 |

|---|---|

| 買取上限額 | なし |

| 現金化までのスピード | 最短即日 |

| 買取手数料 | 2%〜 |

ファストファクタリング

「ファストファクタリング」とは、対面不要・オンラインで完結のファクタリング会社です。特徴は、業界最速クラスで売掛債権を現金化できること。

スムーズに手続きが進めば、最短5時間で現金化できます。また、経験豊富なスタッフが徹底的にサポートしてくれるのもファストファクタリングの特徴です。

現在のファクタリング会社で悩み・不満がある場合は、遠慮なく相談してみてくださいね。

| 買取下限額 | 要確認 |

|---|---|

| 買取上限額 | 要確認 |

| 現金化までのスピード | 最短5時間 |

| 買取手数料 | 要確認 |

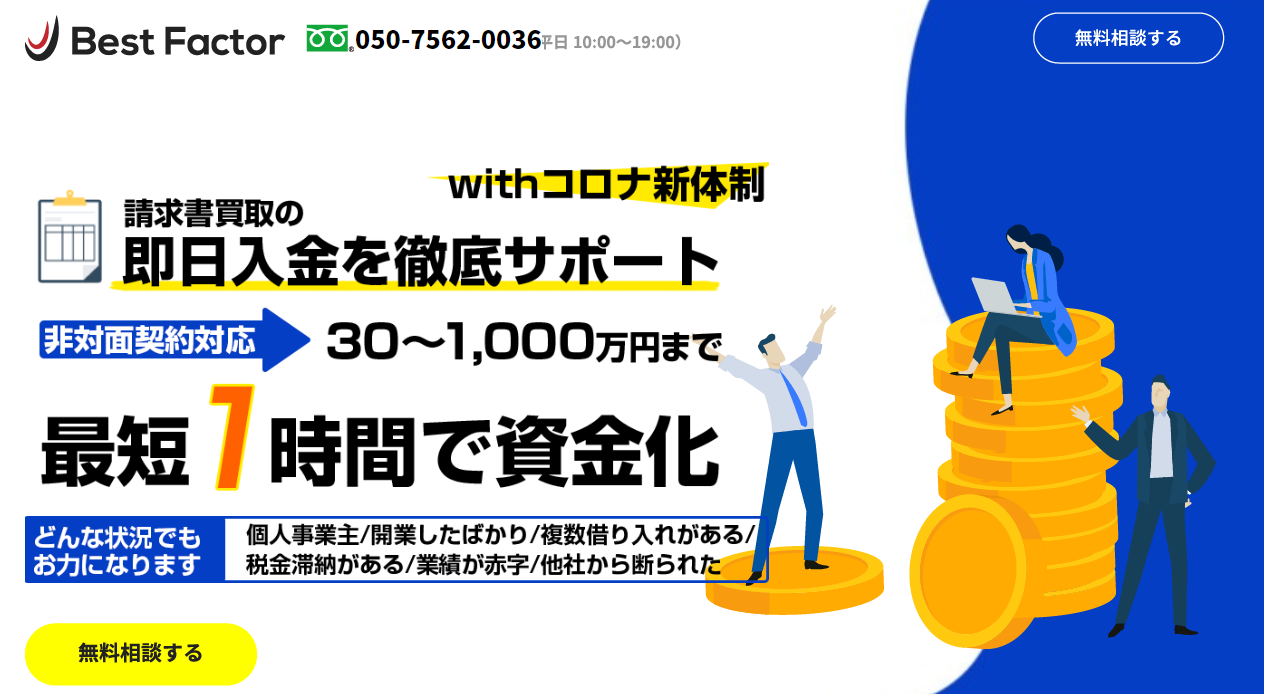

ベストファクター

「ベストファクター」とは、経営成績の向上が期待できるファクタリング会社調査でNo.1を獲得したファクタリング会社です。

特徴は、業界最高水準のセキュリティ対策をしていること。お客さんの情報をあらゆる脅威から高度なセキュリティで保護しているので、安心してサービスを利用できます。

また、初期費用0円で利用できるのもベストファクターの特徴です。余計なコストがかからないので、気軽に乗り換えられますね。

| 買取下限額 | 要確認 |

|---|---|

| 買取上限額 | 要確認 |

| 現金化までのスピード | 最短24時間 |

| 買取手数料 | 2%〜 |

クイックマネジメント

「クイックマネジメント」とは、最短30分での現金化を実現したファクタリング会社です。特徴は、柔軟に審査をしてくれること。

そのため、起業して間もない個人事業主でも利用できますよ。また、買取下限額を定めていないのもクイックマネジメントの特徴です。

希望に添えるように頑張ってくれるので、気軽に相談をしてみてください。

| 買取下限額 | なし |

|---|---|

| 買取上限額 | 5,000万円 |

| 現金化までのスピード | 最短30分 |

| 買取手数料 | 要確認 |

ジャパンマネジメント

「ジャパンマネジメント」とは、東京と福岡を中心に活動しているファクタリング会社です。特徴は、日本全国に対応していること。

柔軟な審査にも対応しているので、他社で断られた人も一度相談をしてみてください。また、償還請求権なしでファクタリングを利用できるのもジャパンマネジメントの特徴です。

万が一売掛先企業が倒産しても、支払いの義務が利用者に移ることはありません。そのため、安心してファクタリングを利用できますよ。

| 買取下限額 | 要確認 |

|---|---|

| 買取上限額 | 5,000万円 |

| 現金化までのスピード | 最短即日 |

| 買取手数料 | 3%〜 |

▼こちらの記事ではその他のおすすめファクタリング会社を紹介しているので参考にしてください。

ファクタリング会社を乗り換えるメリット・デメリット

コストダウンを図れる、買取金額の上限を高められる、などが乗り換えのメリットです。

支払い期日が遅くても買取してもらえる場合がある、入金速度を早められるなどのメリットもあるでしょう。

ここでは、そのようなファクタリング会社を乗り換えるメリットの詳細について説明します。

ファクタリング会社を乗り換えるメリット

コストダウンを図れる

ファクタリングを利用するためには、さまざまなコストがかかります。その中で大きな割合を占めているのが買取手数料です。

この買取手数料を下げられるのであれば、下げましょう。例えば、3,000万円の売掛債権を買取に出すとしましょう。

買取手数料が6%の会社だと180万円の手数料が取られますが、4%の会社なら120万円で済みます。

まったく同じサービスなのに、利用するファクタリング会社が異なるだけで1回あたり60万円も損をしています。

ファクタリング会社を乗り換えれば、この損失をプラスに変えられる可能性がありますよ。

買取金額の上限を高められる

ファクタリング会社によっては、買取金額の下限と上限を決めています。決められている場合は、この範囲でしか売掛債権を買取してもらえません。

人によっては、少ないと不満を感じているでしょう。

その悩みは、買取金額の上限が高いファクタリング会社に乗り換えれば解消しますよ。また、下限が高いという悩みも、同じく乗り換えれば解消します。

対応のよいスタッフに出会える可能性がある

「サービスの内容には満足しているがスタッフの対応に不満がある」という人もいるでしょう。

そのまま我慢してサービスを使い続けると、新たなストレスによって会社の経営に悪影響を及ぼす恐れがあります。

幸いにも、現在はたくさんのファクタリング会社があります。スタッフの対応に不満を感じている場合は、思い切って乗り換えましょう。

実績が豊富で研修制度がしっかりしている会社を利用すれば、丁寧なスタッフと取引することができますよ。

支払期日が遅くても買取してもらえる場合がある

売掛債権の支払い期日が長いと、買取を断られる場合があります。また、買取はしてくれるが高額な手数料を設定されるケースもあるでしょう。

しかし、乗り換えれば低い手数料で支払い期日が長い売掛債権を買取してくれるファクタリング会社に出会えるかもしれません。乗り換え自体は、無料です。

リスクのない行動なので、少しでも不満がある場合は積極的に乗り換えを検討しましょう。

入金速度を早められる

最近は、たくさんのファクタリング会社が登場したことにより、入金速度が高速化しています。ファクタリング会社によっては、最短数時間で売掛債権を現金化してくれますよ。

入金速度が早ければ、その分、早く経営の問題を解決できるでしょう。そのため、現在の入金速度に不満がある場合は、他社への乗り換えを検討してみてください。

ファクタリング会社を乗り換えるデメリット

再度信頼関係を構築する必要がある、書類を用意・提出する手間がかかる、などが乗り換えのデメリットです。

審査に時間がかかるのも、ファクタリング会社乗り換えのデメリットと言えるでしょう。ここでは、そのような各デメリットの詳細について説明します。

再度信頼関係を構築する必要がある

仮にA社でファクタリングを5年利用していても、乗り換え先のB社では新規のお客さんとして扱われます。

まだ信頼関係が浅いので、柔軟に対応してくれない場合もあるでしょう。また一から信頼関係を構築していく必要があるので、人によってはストレスに感じるかもしれません。

書類を用意・提出する手間がかかる

融資と同じく、ファクタリングでも乗り換えるためには審査があります。この審査を通過するために、書類を用意・提出しなければいけません。

人によっては、時間がない中、書類を用意・提出する必要があるので手間に感じるでしょう。

なるべく手間なく乗り換えたい場合は、必要書類が少ないファクタリング会社を選ぶことをおすすめします。

審査に時間がかかる場合がある

これまで利用していたファクタリング会社であれば、すでに取引先の情報を把握しているので素早く審査が終わるでしょう。

しかし、乗り換え先のファクタリング会社に取引先の情報はありません。そのため、初回の審査は少し時間がかかる可能性があります。

最短で審査が通らない可能性があるので、乗り換える際は時間に余裕をもって乗り換えるようにしましょう。

他社への乗り換えを検討したいタイミング

手数料が高い場合や担当者との相性が悪い場合は、他社への乗り換えを検討しましょう。諸経費がかさんでいる場合や入金速度が遅い場合も、乗り換えを検討したいタイミングです。

ここでは、そのような他社への乗り換えを検討したいタイミングを7つ紹介します。

手数料が高い場合

ファクタリングを利用する際は、買取手数料を支払わなければいけません。買取手数料の相場は以下の通りです。

- 2社間ファクタリング:10〜20%

- 3社間ファクタリング:1〜9%

現在の買取手数料が上限に近い場合は、乗り換えを検討してみましょう。買取手数料が1%異なるだけで、数百万円も手取りが増える可能性があるからです。

担当者との相性が悪い場合

現在の担当者に何らかの不満がある場合は、ファクタリング会社の乗り換えを検討してみましょう。

優秀な担当者は、お客さんの利益のために一生懸命働いてくれます。人によっては、資金操りのアドバイスもしてくれますよ。

諸経費がかさんでいる場合

ファクタリング会社によっては、買取手数料以外にも経費がかかります。例えば、登記費用や事務手数料などです。

一度にかかる経費はそれほど大きくなくても、積み重なると大きな経費になります。「無駄な経費がかかっているな」と感じている場合は、乗り換えを検討しましょう。

最近は、買取手数料以外の経費は請求しないファクタリング会社が増えていますよ。

入金速度が遅いと感じる場合

入金速度が遅いと、いざというときにトラブルを乗り越えられません。緊急の案件にも対応しにくくなるので、機会損失が生まれる場合もあるでしょう。

入金速度が遅く、利便性の悪さが目立つ場合は、乗り換えを検討してみましょう。会社によっては、最短数時間で入金してくれますよ。

買取金額が低いと感じる場合

買取金額には、上限があります。毎回上限を気にしてファクタリングを利用しているのであれば、乗り換えを検討してみましょう。

希望の金額を買取してもらえないと、機会損失が生まれる場合があります。追加でのファクタリングも利用できないので、場合によってはビジネスチャンスそのものを失うでしょう。

それであれば、現在よりも買取金額が高いところに乗り換えて事業を拡大していった方がよいと言えます。

出張サポートに対応していない場合

「資金調達をする必要があるが、それをするための時間がない」という人は少なくありません。そこで役に立つのが、ファクタリング会社のスタッフによる出張サポートです。

スタッフが事務所・自宅まで来てくれるので、時間がなくてもスムーズに資金調達ができます。

現在利用しているファクタリング会社が出張サポートに対応していないのであれば、これを機に乗り換えを検討してみましょう。

債権譲渡登記が必要と分かった場合

2社間ファクタリングでは、債権譲渡登記が必要な場合があります。債権譲渡登記とは、債権が譲渡されたことを登記することです。

二重譲渡を防ぐために行われます。債権譲渡登記を行う場合は、登記費用と司法書士報酬で10万円ほどの経費がかかります。

もちろん、この費用はファクタリングの利用者負担です。そのため、債権譲渡登記が必要な会社でファクタリングを利用すると、受け取れるお金が少なくなります。

なるべく多くのお金を受け取りたい人は、債権譲渡登記なしで契約を結べるファクタリング会社を利用しましょう。

ファクタリング会社の乗り換え先の選び方

乗り換えを検討している人は、現在のファクタリング会社に何らかの不満を抱えているのでしょう。乗り換え先でも同じような不満は抱えたくないですよね。

その失敗を防ぐために、ここでは乗り換え先の選び方について説明します。

買取手数料の高さを確認

まずは、乗り換え先の買取手数料を確認しましょう。買取手数料の相場は、以下の通りです。

- 2社間ファクタリング:10〜20%

- 3社間ファクタリング:1〜9%

上記よりも高い手数料を提示してくる会社は、悪徳業者の可能性があります。また、異常に買取手数料が安い会社も注意しましょう。

後々、追加費用を請求してくる可能性があるためです。諸経費も加味して、総合的に買取手数料の高さを確認しましょう。

債権の買取下限額・上限額を確認

売掛債権の買取下限額・上限額は、ファクタリング会社によって異なります。

下限額がないファクタリング会社もあれば、100万円に設定しているファクタリング会社もあるので注意をしましょう。

ちなみに、少額債権の買取に対応しているファクタリング会社の方が、中小企業に寄り添って対応してくれる傾向があります。

売却したい債権に対応しているか確認

一口に売掛債権と言っても、さまざまな種類があります。例えば、医療債権や建設業債権などです。

ファクタリング会社によって、買い取れる売掛債権は異なります。そのため、乗り換え先のファクタリング会社は希望する売掛債権の買取に対応しているか確認しましょう。

現金化までの日数を確認

現金化までの日数は、早い方がよいと言えます。スピーディーに対応をしてくれれば、さまざまな問題を素早く解決でき、多くのチャンスを掴めるからです。

一般的な現金化の速度は2社間ファクタリングなら即日から3営業日以内と言われています。3社間ファクタリングなら、1週間程度が相場でしょう。

なるべくこの目安通り、もしくは目安よりも早く現金化してくれるファクタリング会社を選ぶことをおすすめします。

スタッフの対応のよさを確認

ファクタリング会社の乗り換えでは、買取手数料や現金化までの日数などを重点的に確認する人が多いでしょう。

あわせて、スタッフの対応も確認することをおすすめします。いくら条件がよくても、スタッフの対応が悪いと取引の度にストレスが溜まるからです。

スタッフの対応は、相見積りで確認すると分かりやすいですよ。

ファクタリング会社を乗り換える場合の注意点

ファクタリング会社を乗り換える場合は、二重譲渡や会社の信頼性に注意しましょう。審査基準や違法なファクタリング会社などにも注意してください。

ここでは、各注意点の詳細について説明します。

二重譲渡に注意

二重譲渡とは、譲渡済みの売掛債権を乗り換え先のファクタリング会社に譲渡することです。

二重譲渡が発覚すると、契約していたファクタリング会社は二度と利用できなくなります。場合によっては、刑事訴追や損害賠償請求などに発展するでしょう。

売掛債権の権利は、一つの売掛債権につき一社までにしか譲渡できません。間違わないように注意してくださいね。

ファクタリング会社の信頼性は入念に確認する

ファクタリングでは、売掛債権という重要な情報を会社に渡します。そのため、信頼できるファクタリング会社と取引をするようにしましょう。

信頼できるファクタリング会社は、数字で証明できる実績があります。

また、企業調査でもNo.1を獲得しているでしょう。実績だけではなく、スタッフの誠実さも確認してくださいね。

審査に通りにくくなる場合がある

ファクタリング会社を乗り換える際、再度審査を受ける必要があります。このとき、一度に複数の会社に申し込みをしていると審査が不利になる可能性があります。

早急にお金が必要な危険な会社と疑われる可能性があるからです。場合によっては、お金を騙し取ろうとしている悪徳業者と見られるでしょう。

そのため、急ぎだからといって一度に複数の会社に乗り換えの申し込みをするのは止めましょう。

違法なファクタリング会社に注意

昔に比べて、ファクタリング業界はかなりクリーンになりました。しかし、それでもまだ詐欺まがいの取引を行う悪徳業者が潜んでいます。

悪徳業者と契約をすると、法外な金利を請求される場合があります。ファクタリングなのに担保や保証人を要求される場合もあるでしょう。

悪徳業者は、相見積りで避けられます。複数の業者を比較して怪しい業者ではないか見極めましょう。

ファクタリング会社の乗り換え方

ファクタリング会社は、以下の手順で乗り換えられます。

- 乗り換え先のファクタリング会社を選ぶ

- 電話やWebから問い合わせる

- 必要な書類を提出して審査を受ける

- 審査に通ったら契約を結ぶ

乗り換えだからと言って特別な手順を踏む必要はありません。分からないことは、ファクタリング会社に相談をしてみましょう。

ファクタリングの乗り換えに関するQ&A

初めての乗り換えだと、「乗り換えで審査に通りやすいのはどんな人なのか」という疑問が思い浮かぶでしょう。

「債権譲渡登記をすると取引先に知られるのか」と疑問を抱いている人もいるかもしれません。ここでは、そのようなファクタリングの乗り換えに関するよくある質問に回答します。

乗り換えで審査に通りやすい人の特徴は?

以下のような人は、ファクタリング会社の乗り換えで審査に通りやすいと言えます。

- 乗り換え前のファクタリング会社で債権譲渡登記をしている

- 債権譲渡に関する契約書をもっている

- 継続的に取引をしている売掛債権をもっている

上記の特徴に当てはまらなくても、審査には通る可能性があります。そのため、まずは気軽に乗り換えの相談をしてみてください。

債権譲渡登記をすると取引先に知られる?

債権譲渡登記をすると、その情報は誰でも閲覧できるようになります。そのため、取引先企業が登記情報を確認すれば、売掛債権を譲渡した事実が知られるでしょう。

ファクタリングの利用を知られたくない場合は、債権譲渡登記なしで契約を結ぶことをおすすめします。

ファクタリング会社を乗り換えて好条件で資金調達をしよう

今回は、ファクタリングを利用している途中に他社に乗り換えられるのか、について説明しました。結論を言いますと、乗り換えられます。

法律で禁じられているわけではないので、買取手数料や接客などに不満がある人は乗り換えを検討しましょう。

ファクタリング会社の乗り換えを行うと、コストダウンを図れたり入金速度を早められたりします。しかし、適当に乗り換え先を選ぶと失敗する恐れがあります。

そのため、今回紹介した乗り換え先の選び方やおすすめのファクタリング会社などを参考にし、乗り換えを成功させてくださいね。

関連キーワード