- ファクタリングおすすめ

ファクタリングに金利はかかる?相場や手数料が低いおすすめ会社も紹介!

※当記事はアフィリエイト広告を含みます。

※「高く売れるドットコム」「おいくら」は弊社マーケットエンタープライズが運営するサービスです。

スピーディーに資金調達ができるとして人気のファクタリング。このサービスを利用すると、いくらの金利がかかるのでしょうか。

今回は、ファクタリングの金利について説明します。他の資金調達方法と比べて金利は高いのか、も説明するので参考にしてください。金利(手数料)が低いおすすめのファクタリング会社も紹介します。

目次

請求書を今すぐ現金化!

資金調達実績5万社以上!

審査資料2点で最短2時間審査完了!

※個人事業主or法人専用のサービスです

※相場情報は実際の買取価格と異なる可能性がございます。

覚えておきたいファクタリングの基礎知識

ファクタリングとは、売掛債権の買取サービスです。そのファクタリングは、2種類に分けられます。また、ファクタリングを利用するためには、いくつか書類を用意しなければいけません。ファクタリングを利用するのが初めての人は、まずはここで基礎知識を身につけましょう。

2社間ファクタリングとは

2社間ファクタリングとは、利用者とファクタリング会社の2社で行う取引形態です。取引先に資金調達の事実を知られないというメリットがあります。しかし、手数料が高くなりやすいので注意しましょう。

3社間ファクタリングとは

3社間ファクタリングとは、利用者とファクタリング会社と取引先企業の3社で行う取引形態です。低い手数料で資金調達できるというメリットがあります。しかし、2社間ファクタリングよりも、資金調達に時間がかかるので注意しましょう。

ファクタリングの利用に必要な書類

ファクタリングの利用に必要な書類は以下の通りです。

- 本人確認証

- 取引先との基本契約書

- 請求書や発注書など

- 取引した履歴が分かる銀行口座の通帳

- 印鑑証明書

- 登記簿謄本

必要な書類は、利用するファクタリング会社によって異なります。詳細は、ファクタリング会社の公式サイトで確認してください。

ファクタリングに金利はいくらかかる?

資金調達をするために融資やビジネスローンなどを活用すると、金利がかかります。ファクタリングを利用する際も金利がかかるのでしょうか。ここでは、その疑問を解消します。

金利ではなく手数料が発生する

ファクタリングに金利はかかりません。金利とは、借りたお金に対する利息の割合のことです。金利はお金を借りた際に発生します。ファクタリングは、賃金業ではなく、売掛債権の買取(譲渡)サービスです。

そのため、ファクタリングでは、金利の代わりに”手数料”がかかります。買取金額の◯%と記載されている形が多く、この手数料は契約方法や利用するファクタリング会社などによって変わります。

手数料の内訳

ファクタリングの手数料の内訳は、以下の通りです。

| 詳細 | |

|---|---|

| 基本手数料 | ファクタリング会社の利益になる費用。 |

| 登記費用 | 債権譲渡登記を行う際の費用。費用の相場は、5〜11万円(司法書士報酬と登録免許税を含む)。 |

| その他費用・手数料(事務や経費など) | ファクタリングの契約を結ぶ際にかかる費用。ここを不明確にする会社は悪徳会社の可能性が高いため注意。 |

ファクタリングの手数料は、さまざまな費用が含まれて決まります。そのため、見積りではどのような費用が含まれているのか、必ず確認しましょう。

手数料を金利に換算するといくらになる?

ファクタリングの手数料を金利換算したい場合は、年利を求めましょう。今回は、ファクタリングの買取手数料が4%、支払いサイトが2ヶ月と仮定して金利換算してみます。

- 4%÷2ヶ月=2%

- 2%×12ヶ月=24%

今回の例だと、年利24%相当のファクタリングサービスを使っていることが分かります。金利が高いと言われているノンバンク系のビジネスローンでも、年利は20%を超えません。

そのため、今回のパターンだとビジネスローンよりも多くの金利(手数料)を支払っていることになります。

他の資金調達方法と比較

ファクタリングの手数料と他の資金調達方法の金利を比較した結果は、以下の通りです。

| 手数料・金利の目安 | |

|---|---|

| 保証ファクタリング | 約2〜15% |

| 国際ファクタリング | 約12%〜 |

| 一括・買取ファクタリング | 約15〜300% |

| 医療ファクタリング | 約12%〜 |

| 銀行融資 | 約1〜3% |

| 電子記録債権 | 約3〜16% |

| ABL融資 | 約1〜15% |

| 消費者金融 | 約15〜20% |

| 政府系金融機関 | 約1〜2% |

| 手形割引 | 約4〜15% |

他の資金調達方法と比べると、ファクタリングの手数料は高めであることが分かります。そのため、ファクタリングも計画的に使いましょう。

ファクタリングの手数料の相場

ファクタリングを利用する際は、その会社の手数料が適切か確認しましょう。正しい判断ができるように、ここでは契約方法別に手数料の相場を紹介します。

2社間ファクタリングの場合

2社間ファクタリングに適用される手数料の相場は、10〜20%です。金利(年利)に換算すると60〜120%なので、かなり高いことが分かります。2社間ファクタリングの手数料が高めに設定されているのは、以下の理由があるからです。

- お金のもち逃げリスクがあるため

- ファクタリング会社が負う取引先の倒産リスクが高いため

3社間ファクタリングの場合

3社間ファクタリングに適用される手数料の相場は、1〜5%です。金利(年利)に換算すると10〜30%なので、2社間ファクタリングよりは低いと言えます。

2社間ファクタリングよりも手数料が低く設定されている理由は、取引先企業も交えて契約を行うからです。ファクタリング会社は高いリスクを負わずに済むので、低い手数料でサービスを提供することができるのです。

金利換算すると高めなファクタリングを利用するメリットとは

他の資金調達方法に比べて、ファクタリングの手数料は高いことが分かったでしょう。それでも、ファクタリングを利用する人はたくさんいます。

理由は、融資やビジネスローンなどにはない、ファクタリングならではのメリットがあるからです。ここでは、そのメリットをいくつか紹介します。

業績が悪くても資金調達ができる

利用者からお金を回収する融資の審査では、利用者の信用力が見られます。赤字や税金滞納などがあれば、信用力が低いと判断され、審査に落ちる可能性があるでしょう。

しかし、ファクタリングは業績が悪くて信用力が低くても審査に通る可能性があります。ファクタリングは、お金を取引先企業から回収するからです。そのため、審査では利用者の信用力よりも売掛先企業の信用力の方が重視されます。

融資の審査に落ちてもファクタリングであれば資金調達できる可能性があるので、安心してくださいね。

素早く資金調達ができる

返済能力についてしっかり審査しなければいけない融資は、審査完了までに2週間〜1ヶ月ほどかかります。一方でファクタリングは、早ければ数時間で審査が終わり、即日で入金してもらえます。

審査期間が短い理由は、売掛債権や売掛先企業の信用力などを確認すればよいだけだからです。利用者を細かくチェックする必要がないので、融資よりも審査手順・審査項目を簡略化できます。

素早く資金調達したい人は、融資ではなくファクタリングを利用しましょう。

売掛先企業の倒産リスクを避けられる

ファクタリングは、売掛債権を買取するサービスです。利用者がファクタリング会社に売掛債権を譲渡し、譲渡対価を受けたら売掛先企業が売掛債権の弁済を行います。

弁済を行うまでに売掛先企業が倒産した場合は、利用者とファクタリング会社のどちらかが倒産リスクを負わなければいけません。この場合、特例がない限り、ファクタリング会社が責任を負います。そのため、ファクタリングを利用すると利用者は資金調達できるだけではなく、倒産リスクも回避することができます。しかし、先ほど少し触れたように特例がある場合は、倒産リスクを回避できません。

トラブルになるのを防ぐために、契約書はしっかり読み込むようにしましょう。

負債が増えない

ファクタリングは、借り入れではありません。そのため、ファクタリングを活用して資金調達をしても会計上の負債が増えることはありません。信用情報にも記録が残らないので、ファクタリング利用後に融資の申し込みをしても、審査で不利になることはありませんよ。

保証人や担保が不要で手間がかからない

融資を利用するためには、保証人や担保などを用意しなければいけません。これが非常に手間で、資金調達のハードルを上げているひとつの要因でもあります。しかし、ファクタリングは保証人・担保なしで利用できます。

ファクタリングを利用するために必要なのは、売掛債権のみです。利用する会社によっては他の書類も必要ですが、それでも融資と比べれば手間なくサービスを利用できると言えます。

手数料が低いおすすめのファクタリング会社10選

現在、ファクタリング会社の数は数えきれないほどあります。その中から自分に合ったファクタリング会社を見つけるのは至難の業でしょう。

その手間を省くために、ここでは手数料が安くておすすめのファクタリング会社を紹介します。手数料の目安や入金までの日数などとともに紹介するので、参考にしてください。

QuQuMo

出典:QuQuMo公式サイト

「QuQuMo」とは、見積りを無料で出してくれるファクタリングサービスです。特徴は、手数料の低さが業界トップクラスなこと。1%でファクタリングを利用できる場合もありますよ。

また、請求書と通帳の2点のみを用意すれば資金調達できるのもQuQuMoの特徴です。書類の用意・提出に手間がかからないので、比較的楽にファクタリングを利用できるでしょう。

| 買取手数料 | 1%〜 |

|---|---|

| 入金までの日数 | 最短2時間 |

| オンライン契約 | ◯ |

| 個人事業主の利用 | ◯ |

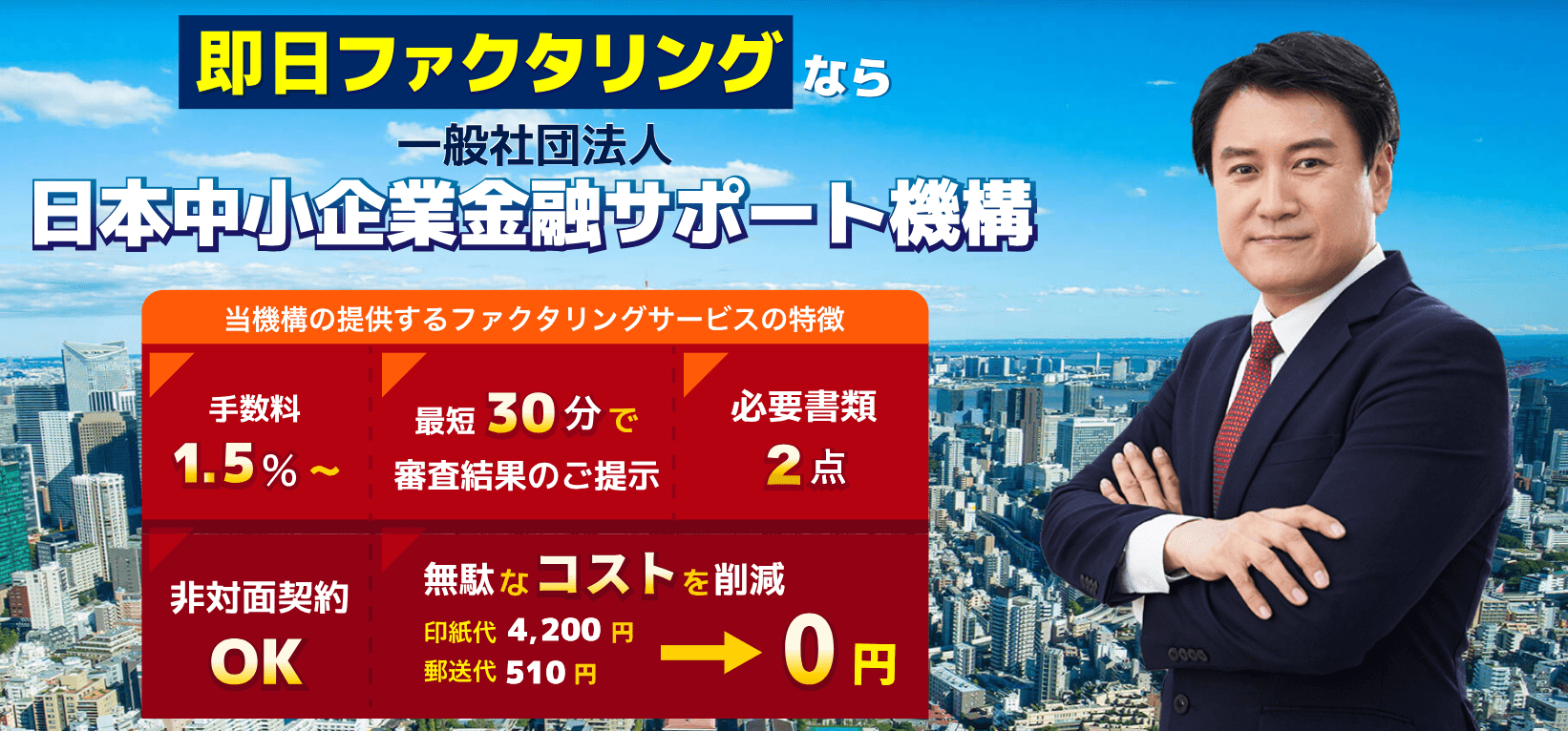

日本中小企業金融サポート機構

「日本中小企業金融サポート機構」とは、創業1年未満の企業でも利用できるファクタリングサービスです。特徴は、オンライン契約を導入していること。すべての手続きがメールで完結日本中小企業金融サポート機構するので、日本全国から利用できます。

また、経営コンサルティング事業を行なっているのも日本中小企業金融サポート機構の特徴です。経営で悩んでいることがある場合は、あわせてコンサルティングの相談もしてみましょう。

| 買取手数料 | 1.5%〜 |

|---|---|

| 入金までの日数 | 最短3時間 |

| オンライン契約 | ◯ |

| 個人事業主の利用 | ◯(売掛先が法人の場合のみ) |

ビートレーディング

「ビートレーディング」とは、注文書ファクタリングにも対応しているファクタリング会社です。特徴は、スピーディーな入金を心がけていること。

提出書類や審査などに問題がなければ、申し込みから最短2時間で入金してくれますよ。また介護報酬債権の買取りに対応しているのもビートレーディングの特徴です。診療報酬債権も取り扱っているので、安心してください。

| 買取手数料 | 2%〜 |

|---|---|

| 入金までの日数 | 最短2時間 |

| オンライン契約 | ◯ |

| 個人事業主の利用 | ◯ |

ネクストワン

出典:ネクストワン公式サイト

「ネクストワン」とは、資金調達の成功率96%の実績があるファクタリング会社です。特徴は、少額債権も取り扱っていること。30万円から対応してもらえるので、気軽にファクタリングを利用できますね。

また、ノンリコース(償還請求権なし)の契約に対応しているのもネクストワンの特徴です。売掛先企業から入金がなくても、利用者に支払いの義務は発生しません。そのため、安心してファクタリングを利用できますよ。

| 買取手数料 | 1.5%〜 |

|---|---|

| 入金までの日数 | 最短即日 |

| オンライン契約 | ◯ |

| 個人事業主の利用 | × |

エスコム

出典:エスコム公式サイト

「エスコム」とは、創業20年の信頼と実績があるファクタリング会社です。特徴は、審査の通過率90%以上の実績があること。柔軟な審査・対応をしている証拠なので、審査に自信がない人でも安心して申し込めるでしょう。

また、初回の手数料半額キャンペーンを実施しているのもエスコムの特徴です。格安でファクタリングを利用できるチャンスなので、条件を満たしている人はぜひ活用してください。

| 買取手数料 | 1.5%〜 |

|---|---|

| 入金までの日数 | 最短即日 |

| オンライン契約 | ◯ |

| 個人事業主の利用 | ◯ |

アクセルファクター

「アクセルファクター」とは、最大1億円の事業資金を最短即日調達できるファクタリング会社です。特徴は、手数料が非常にリーズナブルなこと。

売掛債権の金額が501〜1,000万円までであれば、2%〜の手数料でファクタリングを利用できます。

また、将来債権に対応しているのもアクセルファクターの特徴です。詳細については、公式サイトから問い合わせてみてください。

| 買取手数料 | 2%〜 |

|---|---|

| 入金までの日数 | 最短2時間 |

| オンライン契約 | ◯ |

| 個人事業主の利用 | 要確認 |

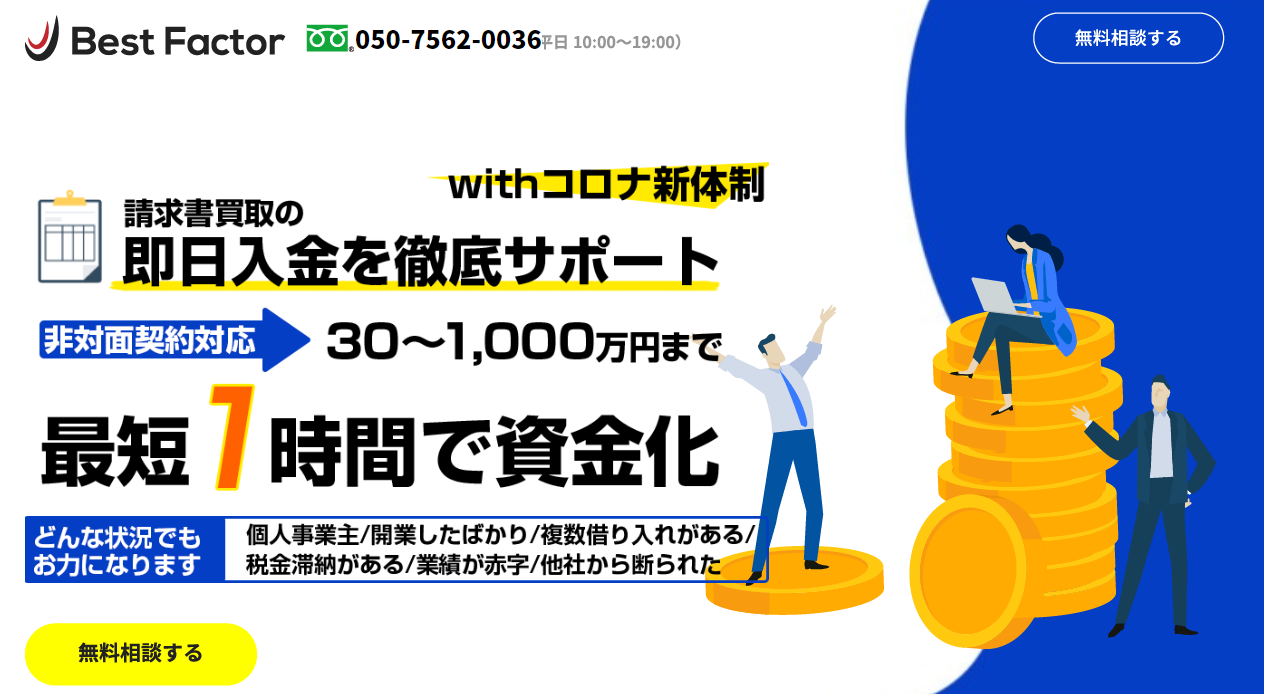

ベストファクター

「ベストファクター」とは、業界最高水準のセキュリティー対策をしているファクタリング会社です。特徴は、公式サイトに簡易診断シミュレーターがあること。7つの項目に答えるとたった30秒で概算入金額が分かります。

ファクタリングにハードルを感じている人は、まずこのシミュレーターを使ってみてください。また、初期費用がかからないのもベストファクターの特徴です。

コストカットをしながらファクタリングを利用できるので、無駄のない資金調達ができるでしょう。

| 買取手数料 | 2%〜 |

|---|---|

| 入金までの日数 | 24時間以内 |

| オンライン契約 | ◯ |

| 個人事業主の利用 | ◯ |

ファクタリング会社を選ぶ際に確認すべき項目

ファクタリング会社を選ぶ際は、手数料の高さを確認しましょう。振込までの日数や契約形態の種類などもあわせて確認してください。ここでは、そのようなファクタリング会社を選ぶ際に確認すべきことを紹介します。

手数料の高さ

多くの人は、資金調達をするためにファクタリングを利用するでしょう。それであれば、少しでも多く資金を調達したいですよね。多く資金調達できるかは、そのファクタリング会社の手数料によります。

当然、1%と3%の手数料なら、1%の方が多く資金を調達できます。各ファクタリング会社の手数料を比較して、なるべく手数料が低いところを利用するようにしましょう。

振込までの日数

手数料と同じく、お金が振り込まれるまでの日数も利用するファクタリング会社によって異なります。同じ金額でも振込まで数日かかる会社もあれば、最短数時間で振込してくれる会社もあります。

スピーディーな資金調達を望む人は、この振込までの日数も確認してください。振込日数の目安は、公式サイトを確認すれば分かりますよ。

契約形態の種類

一口にファクタリングと言っても、さまざまな契約形態があります。まず2社間ファクタリングと3社間ファクタリングに分けられます。そして、オンラインと対面のどちらで契約をするか選ばなければいけません。

どの契約形態に対応しているかは、利用するファクタリング会社によって異なります。そのため、ファクタリング会社を選ぶ際は自分にとって都合のよい取引形態に対応しているか確認しましょう。

企業の信頼性

ファクタリングは、賃金業未登録でも提供できます。非常に参入障壁が低いため、毎年さまざまな会社が参入してきています。ここで注意したいのが、信頼性の低い会社です。

知識や実績が乏しい会社を選ぶと、納得のいく取引ができない可能性が高いからです。公式サイトを見て、そのファクタリング会社は信頼できるか必ず確認しましょう。

ちなみに、以下の特徴に当てはまるファクタリング会社は比較的信頼できると言えます。

- 取引件数が多い

- 累計買取額が大きい

- 会社概要がしっかり記載されている

- 口コミ・評判がよい

- スタッフの対応が丁寧

償還請求権の有無

償還請求権とは、取引先企業が支払い不可になった際、利用者に支払いを要求できる権利のことです。償還請求権がある状態で契約を結ぶと、手数料は安くなります。しかし、取引先の倒産リスクを利用者が負わなければいけません。

最悪の場合、現在よりもさらにキャッシュフローが悪くなるでしょう。倒産リスクを負えない人は、必ず償還請求権なしでファクタリング契約を結んでください。

ファクタリングの手数料を低くする方法

ファクタリングの手数料を低くしたい場合は、信用力の高い売掛債権を提出しましょう。高額債権や支払い期日が短い売掛債権を買取に出すのもおすすめですよ。ここでは、そのようなファクタリングの手数料を低くする方法を紹介します。

信用力の高い売掛債権を提出する

ファクタリング会社は、審査をするときに売掛先企業の信用力を確認します。審査で信用力が低いと判断した場合は、リスク回避の観点から高い手数料を設定する傾向があります。

そのため、手数料を低くしたい人は、なるべく信用力が高い取引先の売掛債権を買取に出しましょう。信用力が高いと判断されやすい企業の特徴は、以下の通りです。

- 設立年数が長い

- 事業の内容が明確

- 資金力がある

信用力に不安がある取引先の売掛債権は、ファクタリング会社とある程度の信頼を築けてから提出することをおすすめします。

ファクタリングの利用経験がある人はその事実を伝える

ファクタリングでは、主に取引先企業の信用力や財務状態などが見られます。しかし、利用者の信用力も見られるので、気を抜かないようにしましょう。

過去にファクタリングの利用実績がある場合は、その事実を担当者に伝えてください。ファクタリングを理解していて、しっかり支払いを行った証拠になるからです。

誠実にサービスを利用してくれる人であれば、ファクタリング会社は安心して取引ができます。その結果、優遇して手数料を少し低くしてくれるかもしれませんよ。

金額が大きい売掛債権を提出する

売掛債権の買取手続きにかかる手間やコストは、少額であっても高額であってもほぼ変わりません。同じ手間・コストをかけるのであれば、高額な債権を買い取りたいとファクタリング会社は考えています。

そこで、多くのファクタリング会社は売掛債権額が高額なほど手数料が低くなる仕組みを採用しています。実際に「アクセルファクター」の手数料設定を見てみましょう。

| 売掛債権額 | 手数料 |

|---|---|

| 100万円未満 | 10%〜 |

| 101〜500万円 | 5%〜 |

| 501〜1,000万円 | 2%〜 |

| 1,001万円以上 | 応相談 |

売掛債権額が高いだけで、手数料が半額になる場合もあります。そのため、お得にファクタリングを利用したい人は、なるべく金額が大きい売掛債権をもち込むようにしましょう。

支払い期日が短い売掛債権を提出する

売掛債権が譲渡された後に、取引先企業が倒産した場合、ファクタリング会社は損失を負います。この倒産リスクは、支払い期日が長いほど高いとされています。

支払い期日が長い売掛債権を提出すると、高い手数料を設定される可能性があるので注意しましょう。ちなみに、支払い期日が短い売掛債権の方が手数料の交渉も通りやすい傾向にありますよ。

3社間ファクタリングで契約をする

ファクタリングでは、2社間ファクタリングの方が手数料は高く設定されています。ファクタリング会社にとって、3社間ファクタリングよりもリスクが高い取引方法だからです。

利用する会社によっては、10倍以上の手数料を適用させられます。手数料の低さにこだわりたい人は、なるべく3社間ファクタリングで資金調達するようにしましょう。

相見積りをする

いくらの手数料が適用されるかは、利用するファクタリング会社によって異なります。まったく同じ条件なのに、A社の手数料は5%、B社の手数料は3%というケースも珍しくありません。

そのため、複数のファクタリング会社に見積りを依頼して買取手数料を比較しましょう。これを相見積りと言います。相見積りは、基本的に無料でできます。金銭の負担なしで手数料を低くできる方法なので、ぜひ一手間かけてみてください。

お得なキャンペーンを利用する

昔に比べて、ファクタリング会社の数はかなり増えました。「お客様を取り込めない」と悩んでいる会社も少なくありません。

何とかお客様を取り込むために、お得なキャンペーンを開催しているファクタリング会社も存在します。とくに多いのが、”手数料割引キャンペーン”です。これは、条件を満たしていれば誰でも利用できます。

そのため、ファクタリングを申し込む前に、公式サイトを見てキャンペーンが開催されていないか確認しましょう。

ファクタリング会社から信頼を得る

何度か触れているように、ファクタリングの手数料は”取引のリスクの高さ”で決まります。低い手数料で資金調達したいのであれば、ファクタリング会社から信頼されるようになりましょう。

例えば、以下のような行動をすると信頼が貯まっていくと言えます。

- しっかり期日通りに売掛金を支払う

- 同じ会社で定期的にファクタリングを利用する

- 金額が大きい売掛債権を買取に出したり支払い期日が短い売掛債権を渡したりと、相手が喜ぶ行動をする

ファクタリングも人と人の取引です。こちらが丁寧にサービスを利用していれば、担当者も「お客様のためになりたい」と思ってくれるでしょう。そのため、将来を見据えて”よいお客様”としてファクタリングを利用することをおすすめします。

ファクタリングを活用する際の注意点

ファクタリングの契約は、疑問がある状態で結ばないようにしましょう。手数料の決まり方や金利が発生するファクタリングの危険性なども理解しておいてください。

ここでは、そのようなファクタリングを活用する際の注意点について説明します。

曖昧な状態で契約を結ばない

ファクタリングを利用するのが初めてだと、さまざまな疑問が生まれるでしょう。生まれた疑問は放置しないでください。その都度、担当者に質問をしましょう。理由は、後から契約を変えられないからです。

「想像していたものと違う」となっても、結んだ契約通りに取引を完了させなければいけません。契約を結ぶ前であれば、交渉によって契約内容を一部変えられます。そのため、しっかり質問をして、納得した状態で契約を結ぶようにしましょう。

適用される手数料は利用金額によって変わる

「ファクタリングの手数料を低くする方法」という段落でも触れたように、手数料は利用金額によって変わる場合があります。

公式サイトには1%と記載されていても、実際に適用されたのは10%だったというケースも珍しくありません。そのため、見積書や契約書などをしっかり確認して、自分の場合はいくらの手数料が発生するのか必ず確認しましょう。

金利が発生するファクタリング会社には注意

ファクタリングは、売掛債権の買取サービスです。どのような取引形態であっても、金利は発生しません。それなのにも関わらず金利が発生している場合、それはファクタリングではなく融資の可能性があります。

これは偽装ファクタリングと言って、悪質なファクタリング会社がよく行う手口です。ファクタリングと融資はまったく別物なので、間違えて契約しないように注意してください。

債権譲渡登記を求められる場合もある

債権譲渡登記とは、利用者がファクタリング会社に売掛債権を譲渡した事実を公的に証明する制度のことです。この登記を行うと、2社間ファクタリングでも取引先企業に資金調達の事実を知られる可能性があります。

登記は、検索をすれば誰でも閲覧できるからです。そのため、取引先に資金調達の事実を知られたくない場合は、必ず債権譲渡登記なしの2社間ファクタリングで契約を結びましょう。

手数料に消費税はかからない

サービスを購入・利用した場合は、通常消費税がかかります。しかし、ファクタリングの手数料に消費税はかかりません。

実際、国税庁の「金銭債権の買取り等に対する課税関係」というページにも、手数料は非課税と記載されています。見積書を見て、手数料に消費税がかけられていないか確認しましょう。

もしもかけられている場合は、担当者に間違いを指摘してみてください。それでも消費税を取り消さない場合、その会社はほぼ確実に悪徳業者です。その場を穏便に済ませ、他のファクタリング会社を利用するようにしましょう。

資金調達できる金額には上限がある

ファクタリング会社によっては、利用金額の下限・上限を無制限に設定しています。これはいくらでも資金調達できるという意味ではありません。金額の制限なしに売掛債権を買取できるという意味です。

ファクタリングで資金調達できる金額の上限は、売掛債権の金額までです。売掛債権額以上の資金を調達したい場合、不足分は融資やビジネスローンなどで補うようにしましょう。

ファクタリングに金利はかからない

今回は、「ファクタリングに金利はかかるのか」をテーマに説明をしました。ファクタリングに金利はかかりません。かかるのは、手数料です。買取金額の◯%という形で記載されています。

多くの資金を調達したい人は、この手数料が低いファクタリング会社を選びましょう。

▼こちらの記事では、ファクタリングについておすすめの会社や選び方など紹介しているので参考にしてください。

関連キーワード